За відсутності суттєвих шоків Мінфін знижуватиме ставки за ОВДП

Про пошук грошей на війну, повернення 30 тис. грн військовим, реформу податкової, дохідність ОВДП та фінансове майбутнє...

Низка банкрутств американських Signature Bank, Silvergate, Silicon Valley Bank, First Republic Bank та ймовірність, що до них приєднаються інші, сколихнула фінансовий ринок. Кремлівські пропагандисти смакують тему краху американської банківської системи та похмурі перспективи долара. «Мінфін» розповість, що відбувається насправді.

Станом на середину лютого 2023 року кількість банків у США, що застраховані Федеральною корпорацією страхування вкладів США (FDIC), становила 4 718. Із них офіційно лише менше 25 банків віднесено до «проблемних», тобто близько 0,53%.

Із 1970-х років збанкрутували понад 90 американських банків із активами понад $1 млрд. Наведений нижче список найбільших банкрутств банків США заснований на активах фінустанов, що застраховані FDIC:

.png)

Найбільш значущим для всього фінансового світу стало банкрутство у 2008 році Lehman Brothers Holdings Inc — однієї з найбільших інвестиційних компаній, яка займалася наданням різних фінансових послуг на світовому рівні з 1850 року. Саме з цього банкрутства почалася світова фінансова криза, яка сильно змінила роботу фінансового сектора та його регулювання.

Після стрімких банкрутств на початку весни цього року трьох великих американських банків, нещодавня історія з First Republic Bank стала вже четвертою проблемою для американських регуляторів. А тому в ЗМІ все частіше почали з'являтися міркування щодо можливості банкрутства всієї банківської системи Штатів. Хоча, варто визнати, що цей наратив, здебільшого, використовує кремлівська пропаганда.

Головною відмінністю нинішніх проблем в американському банківському секторі від подій 2008 року стали майже блискавичні рішення ФРС та Мінфіну США щодо захисту вкладників, що швидко загасило паніку. Вже з перших днів банкрутства Silicon Valley Bank регулятори заявили, що його клієнтів будуть гарантовані в повному обсязі, а не на стандартні $250 тис.

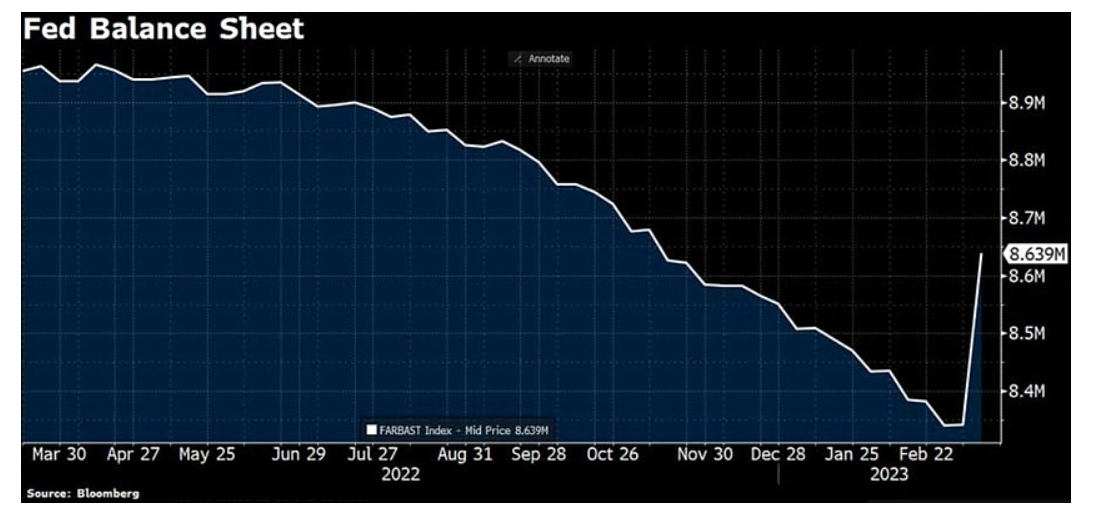

Фактично, до американської фінансової системи зараз різними механізмами знову влита ліквідність, щоб закрити проблеми у банківській системі. І це добре видно з балансу Федрезерва США:

Тобто клієнти (за винятком вкладників, пов'язаних із акціонерами та топменеджментом збанкрутілих банків) свої кошти повернули. Пожежу загашено.

Але поки що залишилося незакритим питання щодо чутливих до ставок активів на балансах банків. FDIC оцінив цю проблему в $600 млрд нереалізованих збитків за одними лише ліквідними цінними паперами, які банки мають намір тримати до погашення на своїх балансах.

Переважно, йдеться про дрібні та середні, за розмірами активів, фінустанови регіонального рівня. Вкладники ризикувати не хочуть, тому поступово переорієнтуються з невеликих на найбільші американські банки. Поки що цей процес тільки наростає, що, безумовно, вигідно найбільшим представникам фінансового сектора США. Нагадаю, що у США це 4 банки з активами понад $1 трлн: JPMorgan Chase, Bank of America, Wells Fargo та Citibank. Враховуючи ситуацію, регулятори посилюють моніторинг їхньої роботи.

Основною причиною для краху та проблем у більшості банків США можна назвати їхню звичку користуватися «дармовими» грошима вкладників. У період дії політики кількісного пом'якшення депозитні ставки опустилися до нульових та навіть від'ємних значень.

Але коли Федрезерв почав підвищувати ключову ставку, фінансисти відмовилися слідувати у фарватері регулятора та зберігали низьку дохідність депозитів. В результаті, клієнти почали шукати дохідніші активи та забирати свої кошти з банків. Відтоку коштів також сприяла активізація споживчого попиту на фоні поліпшення ситуації на ринку праці.

.png)

Проти банків США наразі працюють такі фактори:

Часте підвищення ставок Федрезервом лише посилило ці проблеми.

У цій ситуації банки діятимуть стандартно — посилять вимоги до позичальників і забезпечення за кредитами, скоротять обсяги позик, що видаються ними, і підвищать за ними ставки. А також з метою економії скоротять частину персоналу та почнуть поступово списувати за рахунок сформованих резервів свої збитки.

За моїми прогнозами, продовження просідання банківської системи США на рівні дрібних регіональних фінустанов досить можливе. Але завдяки діям ФРС та американського Мінфіну основний негатив буде швидко загашено і не викличе обвалу банківської системи США. Саме такий сценарій активно просуває російська пропаганда.

Тобто кризи у стилі 2008 року не буде. По-перше, швидко реагує Федрезерв, по-друге, головна відмінність нинішньої ситуації від фінансової кризи 2008 року в тому, що зараз банки інвестували в ліквідні боргові американські папери, а тоді їхні портфелі були наповнені проблемними та неліквідними іпотечними боргами.

Як наголошують американські аналітики, фінансові показники банків зараз теж принципово кращі. У 2008 році вони мали 23 долари депозитних зобов'язань на кожен ліквідності. Сьогодні це співвідношення становить лише близько 6. Ба більше, у 2008 році проблема сміттєвих іпотечних паперів мала масовий характер у всій банківській системі США. А зараз це все ж таки проблеми окремих гравців, але не всієї системи.

Тому мій прогноз: за цей рік ще через схожі причини, через відтік вкладників у великі банки і необхідність скоригувати капітал на збитки за цінними паперами збанкрутує ще до 10−15 дрібних регіональних фінустанов, що не зробить глобальної погоди на американському ринку. Але негативний фон періодично створюватиме, що зіграє, загалом, проти вартості акцій банківського сектора США.

Читайте також:

У США триває активна дискусія щодо підвищення стелі держборгу (дедлайн — початок літа 2023 року). Якщо законодавці не домовляться щодо цього питання, на Штати чекає дефолт. Хоча такий результат існує лише теоретично. Крім того, продовжує знижуватись частка долара у міжнародних резервах і все більше країн відмовляються від розрахунків у доларі при оплаті за сировину та енергоносії (Росія, Китай, Індія тощо). Про те, що санкції можуть становити загрозу світовій гегемонії долара, нещодавно говорила міністр фінансів США Джанет Єллен.

Читайте також:

Але весь політичний і головне економічний істеблішмент США розуміє, що монополія американської валюти на світові розрахунки за нафту, сировину, золото та в операціях на ринку капіталів — запорука благополуччя США.

Тому Федрезерв і Мінфін США зроблять все можливе і неможливе, щоб утримати долар у ролі основної світової валюти. А для цього вони страхуватимуть свою банківську систему від хвилі банкрутств, надаючи рефінансування банкам, які купуватимуть своїх менш щасливих колег. Також вже найближчим часом ФРС припинить підвищувати відсоткову ставку, щоб не спричинити продовження ланцюжка банкрутств на фінансовому ринку і, як наслідок, на інших ринках, які може спровокувати політика дорогих грошей.

Читайте також:

Обираючи, котре з лиха менше,— збереження високої інфляції чи банкрутство частини банків та фінансових компаній із наслідками для всієї економіки як самих США, так і всього світу, воліють обрати найменше.

Зокрема, змиряться з цільовим орієнтиром за інфляцією не у 2% на рік, що є цільовим показником сьогодні, а з реальнішим нині таргетом в 3−3,5%. Такий варіант для регуляторів США — не панацея від усіх бід, але це підстрахує долар на міжнародних ринках. У тому числі, й в Україні.

Для долара в Україні є ще додаткові та окремі виклики. Наприклад, з огляду на те, що наша країна все більше економічно інтегрується до Європи, питома вага розрахунків у зростатиме. Поки що відбувається зміщення цих обсягів за рахунок відходу в небуття розрахунків у рублях. Тобто цю частину розрахунків у загальному обсязі замінюють розрахунки у доларі та євро. Але поступово, за моїми прогнозами, питома вага євро в нашій міжнародній торгівлі зросте і почне витісняти долар. Це станеться не відразу, але призведе до того, що Нацбанк поступово змінюватиме структуру нашого ЗВР.

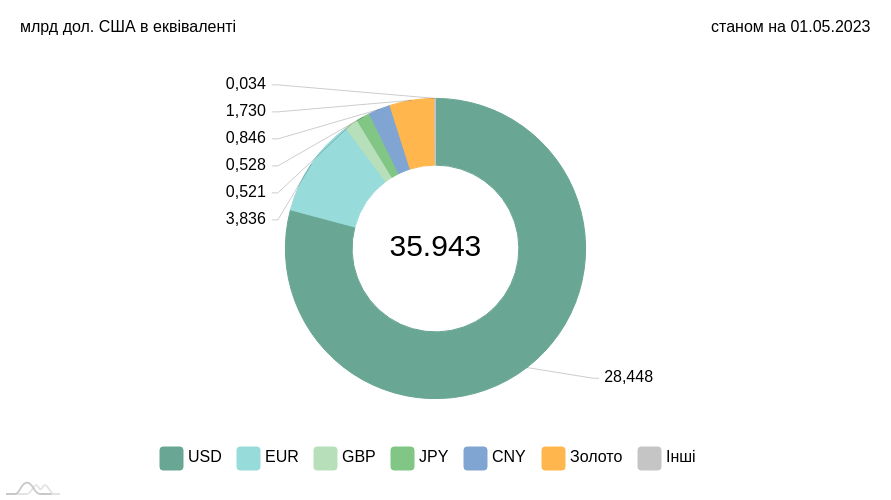

На поточний момент,

Але зі зростанням товарообігу України з країнами ЄС частка євро у ЗВР збільшуватиметься.

Монополія долара в українських валютних розрахунках і, відповідно, потреба в ньому в Україні зберігатиметься довго. Не варто забувати, що основну частину зовнішніх кредитів зараз наша країна отримує від США. І вони номіновані у доларах. Це на найближчі, щонайменше, 5−10 років прив'язує нашу економіку до долара для обслуговування таких кредитів.

У структурі банківських зобов'язань за валютами також домінують вклади та залишки населення та бізнесу у доларі. Тобто попит на долар в Україні залишиться високим, щонайменше, на найближчі 5−10 років. І це також підтримуватиме курс американської валюти в нашій країні.

Висновки:

США зараз активно боротимуться з банківськими банкрутствами, щоб утримати довіру до долара як на внутрішньому, так і на зовнішньому ринках;

Монополія долара, як світової валюти, збережеться, але частка розрахунків у доларі у світі найближчі 5−10 років поступово знижуватиметься;

Україна, з огляду на її інтеграцію на європейські ринки, поступово збільшуватиме розрахунки в євро, що призведе до зміни структури наших ЗВР. Але з огляду на те, що основна частина наших зовнішніх зобов'язань, а також імпортні та експортні операції — у доларі, попит на американську валюту залишиться високим. Тому не варто списувати цю валюту, як один із найліквідніших активів в Україні, щонайменше, на найближчі 5−10 років;

Політичні рішення, військові ризики та структура економіки України поки що залишають за доларом статус основної валюти під час зовнішньоекономічних операцій нашої країни.

Про пошук грошей на війну, повернення 30 тис. грн військовим, реформу податкової, дохідність ОВДП та фінансове майбутнє...

Війна спровокувала серйозний відтік готівкової валюти та дорогоцінних металів із нашої країни. У 2022 році люди...

Цього року український стартап Kolibrio залучив від групи міжнародних інвесторів $2 млн. Компанія працює над...

Через низку об'єктивних економічних, політичних та військових причин цей тиждень на валютному ринку буде вельми...