За відсутності суттєвих шоків Мінфін знижуватиме ставки за ОВДП

Про пошук грошей на війну, повернення 30 тис. грн військовим, реформу податкової, дохідність ОВДП та фінансове майбутнє...

2022 рік став одним із найважчих за всю історію вітчизняної банківської системи. У кожному банку обирали свої сценарії виживання та по-різному коментували їх. Заяви та обіцянки звучали найрізноманітніші. Тепер же, коли з'явилася розгорнута звітність Нацбанку за 2022 рік, «Мінфін» порівняв її з довоєнними показниками, та з'ясував усю правду військових буднів банкірів.

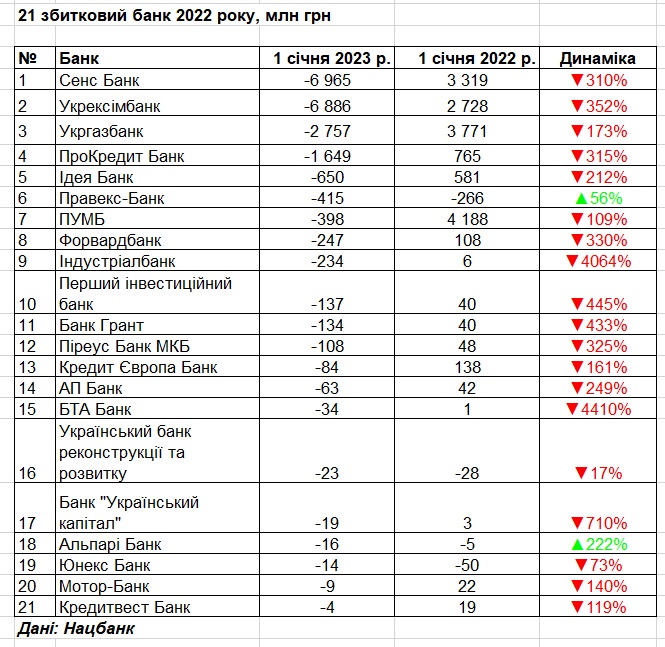

За воєнний рік дохідність банківської системи впала втричі — з 77,4 млрд грн до 24,7 млрд грн. Кількість збиткових структур зросла з 5 до 21 — із 67 діючих.

Найприбутковішим залишився державний , хоча й заробив на 16% менше (30,3 млрд грн), ніж у 2021-му. Традиційно, більша частина його доходу (24 млрд грн) припала на цінні папери, яких у нього найбільше в системі: (облігації внутрішньої держпозики) на 155 млрд грн внесено до капіталу під час націоналізації 6 років тому. Найбільше відсотків Приват заробив, обслуговуючи населення (15,8 млрд грн), і менше — на корпораціях (3,9 млрд грн), а також отримав чистого комісійного доходу на 20,4 млрд грн.

Також держбанк у 2022 році трохи збільшив витрати на зарплати своїм працівникам (із 6,8 млрд грн до 7,6 млрд грн) та загальні адміністративні витрати (з 21,6 млрд грн до 22 млрд грн). А ще сформував на 1 січня 2023 року загальні резерви у розмірі 16,3 млрд грн, що говорить не про найкращі очікування щодо зростання кредитних неповернень. Рік тому він їх розформував (на 5,7 млрд грн) і був налаштований оптимістичніше. Після всього цього та інших відрахувань, Приватбанк і вийшов на підсумкові 30,3 млрд грн, більша частина з яких, напевно, піде до держбюджету як дивіденди.

Приємно здивували іноземці, які посіли 2−3 місце у рейтингу найприбутковіших банків воєнного 2022 року: , який заробив 3,5 млрд грн, та Сітібанк — із 2,8 млрд грн прибутку. Обидві структури у непростий час помітно покращили торішній результат — на 59% та 38% відповідно, незважаючи на властиву їм консервативну політику.

Наприклад, Сітібанк навіть сформував резерви під портфель цінних паперів, який складається здебільшого з внутрішніх держоблігацій України (на 24,3 млн грн), чого не робив на початок 2022-го. Мабуть, його менеджери не виключають проблем із нашими . А загальний розмір резервів Сіті наростив у понад 10 разів — до 694 млн грн. Якби не це підстрахування, то чистий прибуток Сітібанку в нашій країні був ще вищим. А ще, якби він помітно не збільшив витрати на зарплати персоналу (з 156,1 млн грн до 216,3 млн грн) та загальні адміністративні витрати (з 349,7 млн грн до 738,2 млн грн).

До речі, не лише Сітібанк, а й інші структури з іноземним капіталом сформували на початок 2023 року резерви за ЦП, більша частина яких складається з ОВДП уряду України (55,4 млрд грн із 64,8 млрд грн), що говорить про песимістичні очікування інвесторів:

Укрсиббанк до початку цього року також сильно збільшив розмір загальних резервів — відразу в 6,3 рази (до 3,3 млрд грн), і більша їх частина стосується кредитного портфеля, загальний розмір якого досяг 16,3 млрд грн. Покриття резервами досягло 20,2%, і можна здогадатися, на який обсяг неповернень чекають у банку.

Загальний розмір збитку 21 банку, які закінчили 2022 рік із мінусом, склав 20,8 млрд грн. Прибуток одного лише Приватбанку перекриває цю суму. Але це слабка втіха, якщо врахувати, що величезний заробіток отримано держбанком на ОВДП, які йому надані урядом і будуть повернуті Кабміну ж у вигляді дивідендів.

У трійці банків із найбільшими збитками опинилися дві держструктури — (-6,89 млрд грн) та (-2,8 млрд грн). При цьому попередній рік вони закінчили з непоганим прибутком — 3,3 млрд грн і 2,7 млрд грн відповідно. Їхні невдачі пояснюють проблемами з погашенням великих корпоративних кредитів (у тому числі з боку держпідприємств) та формуванням резервів.

Перше місце за розміром збитків посів Сенс Банк (колишній Альфа-Банк), питання про націоналізацію якого досі залишається на порядку денному через його підсанкційних російських акціонерів. За результатами 2022 року він пішов у мінус на 6,97 млрд грн. Керівництво Нацбанку вже декілька разів заявило журналістам, що тримає ситуацію в цій фінустанові під постійним контролем.

Через зростання проблемних кредитів Сенс Банку довелося майже в 6 разів збільшити свої резерви (до 12,7 млрд грн) і в 1,2 рази підвищити відсоткові витрати (до 4,7 млрд грн), щоб заохотити вкладників та зупинити відтік . який тривав декілька місяців. Загальний обсяг витрат збиткової структури у 2022-му подвоївся — до 20,7 млрд грн.

Більшість банків із 21 збиткових ще рік тому працювали з прибутком. Найсильніше впадає у вічі мінус ПУМБу (-398 млн грн), який заробив у 2021-му році 4,2 млрд грн. Його офіційним власником вважається бізнесмен Рінат Ахметов. Зі звітності видно, що значну частину старого прибутку (3,8 млрд грн) не було розподілено акціонером, і він зможе покрити поточний збиток.

Ще зі загального списку збиткових виділяється німецький Банк (належить ProCredit Holding із Франкфурт-на-Майні), чий фінансовий результат погіршився з 765 млн грн у 2021 році до -1,6 млрд грн у 2022-му. Він також не розподілив свій старий прибуток (765 млн грн), але його не вистачить на покриття поточних збитків. Тому очікується на збільшення капіталу.

В обох випадках збитки пояснюються, насамперед, різким збільшенням резервів:

Що свідчить про різке зростання кредитних неповернень з боку позичальників.

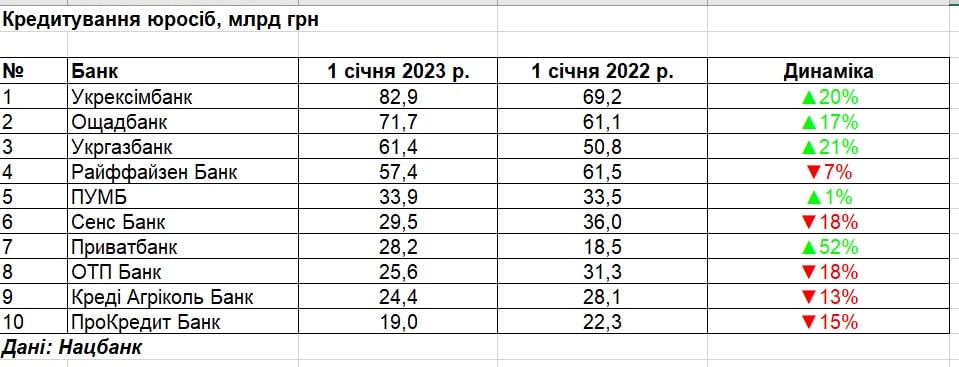

Майже всі українські банки скоротили у 2022 році свою кредитну активність. Старі кредити гасилися активніше, аніж видавалися нові. Тому скоротився загальний кредитний портфель банківської системи:

Найактивніше кредитуванням бізнесу під час війни займалися держбанки, які робили ставку на держпрограми, насамперед на «5−7−9%». Тому вони й показали найбільші прирости за кредитним портфелем юридичних осіб:

Загалом, динаміку можна вважати закономірною, з огляду на державне походження кредиторів, які намагалися підтримати бізнес, у тому числі й за вказівкою влади. Трохи дивує лише несподівана активізація на цьому ринку Універсал Банку з приростом у 37%, який раніше не виділявся в корпоративному сегменті, і був відомий своїм проєктом для населення — .

Також можна виділити аномальну активізацію ще трьох банків, які також показали великі для себе прирости з кредитування юросіб:

Втім, жодна структура з цієї третини не входить до ТОП-10 найбільших кредиторів бізнесу, тому навіть після рекордних приростів не зможе наблизитися до лідерів у цьому секторі.

У кредитуванні населення спостерігався тотальний спад, його обсяги скоротили майже всі. Лише деякі структури, переважно невеликі, показали прирости, порівнюючи з 2021 роком. Прирости зовсім невеликі в абсолютних значеннях, і більше схожі на підтримку окремих категорій клієнтів:

Інші банки урізали кредитування населення. Найсильніше кредитні портфелі фізосіб зменшила ця 5-ка:

Втім, навіть попри солідні відтоки, лідери у кредитуванні громадян не змінилися.

Багато банків замінили для себе кредитування бізнесу та населення регулярними купівлями депозитних сертифікатів — цінного паперу Нацбанку. Розміщується подобово, і після підвищення облікової ставки доходність за ним сягнула 23% річних. Солідний заробіток для будь-якої фінустанови практично на безризиковій основі, його отримував кожен український банк у 2022-му. відкрито заявляв, що банки заробили на цій діяльності до чверті поточних доходів.

Дуже сильно у 2022 році змінилося ставлення банків до вкладень в ОВДП, які були справжньою модою попередніми роками. Банкам подобалося брати у Нацбанку кредити рефінансування під 6−9% річних та розкуповувати держоблігації під 10−12%. Все змінило різке збільшення з червня 2022 року облікової ставки НБУ — з 10% до 25% річних.

Ставки з рефінансування прив'язані до облікової ставки, тому вони відразу підскочили до 27%, а відсотки за паперами уряду залишилися на старих рівнях. Через це у банків відразу виникли збитки.

Тому фінансисти намагалися максимально швидко зробити дві речі. По-перше, достроково погасити рефінансування НБУ, що подорожчало, і замінити його дешевшими населення. По-друге, припинили активно розкуповувати ОВДП — старі випуски паперів гасилися за графіком, а нові купувалися вкрай мляво, з рідкісними винятками.

За підсумками 2022 року (порівнюючи з 2021-м) відбулися такі скорочення:

Повністю (до нуля) нацбанківські кредити погасили 18 банків. Найбільші суми регулятору віддали:

За рік обсяг рефінансування НБУ зріс лише за двома структурами — у Першого інвестиційного банку (з 0 до 489 млн грн) і у Банку ¾ (із 427 млн грн до 715 млн грн).

На початок 2023 року у списку найбільших позичальників Нацбанку було дві держструктури.

.jpg)

Водночас, 12 українських банків за рік у нуль скоротили свої портфелі ОВДП, тобто не купили жодної нової держоблігації після погашення старих. А ще 23 банки зменшили їх у понад половину, у тому числі й великі власники:

Найбільшим покупцем держоблігацій залишився лише державний Приватбанк, який за рік збільшив свій портфель майже на 30 млрд грн (до 235,9 млрд грн). Це не дивно, з огляду на статус структури та постійні прохання міністра фінансів купувати його боргові папери для підтримки бюджету під час війни. Дві інші структури, які збільшили у 2022-му свої портфелі ОВДП, — це (на 511,1 млн грн — на 34%) та А-Банк (на 107,1 млн грн — на 100%).

До початку 2023 року чотири перші місця у рейтингу власників держоблігацій посіли держбанки.

.jpg)

Важливо пам'ятати, що Мінфін більшу частину минулого року відмовлявся підвищувати дохідність за ОВДП. Але новий голова Нацбанку Андрій Пишний зміг переконати урядовців розпочати поетапне підвищення ставок за новими борговими паперами. З жовтня до грудня їх підвищили з 14% до 19,5% річних. Це підвищило попит на держоблігації з боку банків із надмірною ліквідністю, особливо тих, хто недорого залучає вклади населення.

Вклади населення у 2022 році залишалися основою ресурсної бази банків, проте їхня структура погіршилася. Частка термінових вкладень громадян протягом року зменшилася з 43% до 35%. Це кошти, розміщені на чітко обумовлені терміни, з якими банки можуть вільно працювати. Решта грошей може витекти будь-якої миті, без попередження банку, що й відбувалося з деякими структурами.

Зазвичай рухливістю характеризуються вкладення бізнесу, у якого левова частка коштів розміщена на поточних рахунках і постійно перебуває в обігу. За минулий рік ситуація лише посилилася: питома вага термінових вкладень юросіб скоротилася з 19,4% до 17,1%. Але через війну та невизначеність у завтрашньому дні і населення почало перекладати накопичення на карткові рахунки, та ще й змінювати місця зберігання коштів.

При порівнянні депозитних портфелів фізосіб за підсумком 2021−2022 років видно, що найбільші відтоки за вкладами населення відбулися в Сенс Банку, який втратив 5,9 млрд грн (12%), і в , який залишився без 1,2 млрд грн (9%). Із інших банків випливло менше: Ідея Банк (552,7 млн грн — 17%), (280,98 млн грн — 5%), (237,6 млн грн — 13%) тощо. Всього скорочення вкладів населення зафіксовано у 27 українських банках із 67, що діяли на початок 2023 року.

Найбільші надходження коштів громадян припали на дві держструктури: Приватбанк збільшив свій депозитний портфель фізосіб на рекордні 107,6 млрд грн (на 48%), а Ощадбанк — майже на 45 млрд грн (на 37%). НБУ у своїх звітах пояснював, що через дві фінустанови пішли об'ємні виплати зарплат військовослужбовцям та соцвиплати після 24 лютого.

Завдяки цьому ці банки отримали величезні суми на поточні рахунки. При цьому регулятор неодноразово дорікав підопічним у тому, що вони мало працюють над тим, щоб зацікавити населення у розміщенні коштів на термінових рахунках. Незначно підвищують для них ставки — лише до 14% за облікової ставки 25% та підсумкової інфляції у 2022-му на рівні 26,6%.

Окрім Приватбанку з Ощадом, помітно збільшили за рік збори вкладів фізосіб ще декілька банків:

Розміщуючи заощадження під час війни, люди далеко не завжди керувалися раціональними принципами та реагували на підвищення відсотків за вкладами. Часто кошти залишали в держбанках та банках із іноземним капіталом, які тривалий час тримали ставки в районі 6−9% річних. Українці мирилися з низькими доходами задля надійності.

Хоча були й випадки, коли невеликі банки, які мало залучали кошти фізосіб у минулому, різко нарощували свої депозитні портфелі: на 395% (до 3,7 млн грн) — Український банк реконструкції та розвитку, на 201% (до 347,2 млн грн) — , на 97% (до 22 млн грн) — СЕБ Корпоративний банк, на 86% (до 534,7 млн грн) — Айбокс Банк.

Втім, склад ТОП-10 банків за вкладами населення мало змінився.

.jpg)

Загальна база вкладів банківської системи (фізособи + юрособи) за рік збільшилась на 392 млрд грн (на 25,5%) — до 1,9 трлн грн. Це майже 400 млрд грн, які Національний банк надрукував у 2022 році для покриття дефіциту держбюджету на прохання Міністерства фінансів: відбулася емісія через викуп ОВДП, яку влада обіцяє згорнути та не повторювати у 2023 році. Левова частина вливань осіла на банківських рахунках у різній формі.

Якщо говорити про власні кошти фінустанов, їхні капітали, то тут ситуація не найкраща. Майже всі банки наростили резерви і третина системи показала збитки у 2022 році, які не завжди покривалися прибутками попередніх років.

За підсумками 2022 року, розмір власного капіталу банківської системи України скоротився на 14,5% — до 218,5 млрд грн. За такого особистого показника у фінансистів в управлінні було залучених коштів (населення + бізнес) на 1,9 трлн грн, сукупно видано кредитів (населення + бізнес) на 688 млрд грн та сформовано загальних активів на 2,7 трлн грн (разом із кредитами, портфелями цінних паперів та іншими інвестиціями).

Зменшення власного капіталу було зафіксовано у 29 із 67 банків, і сукупно воно становило 33,7 млрд грн. Найбільші скорочення зафіксовані у великих банків:

Хоча не у всіх все погано. Існують і банки з приростами за власним капіталом, які часто забезпечувалися за рахунок нерозподіленого старого прибутку. Тобто минулих заробітків фінансистів, які вони не виплатили як дивіденди акціонерам, і зберегли як подушку безпеки.

Найбільші прирости за власним капіталом у 2022 році показала така 5-ка:

Можливо, цим банкам буде простіше пройти найближчу діагностику Нацбанку, і може не доведеться збільшувати свої капітали в екстреному порядку. Хоча зараз навряд чи хтось візьметься спрогнозувати результати стрес-тестування НБУ 2023 року. Є лише загальний прогноз регулятора: низці структур капіталізація точно буде потрібна і акціонерам доведеться шукати кошти. Реальний же список «засуджених» з'явиться пізніше.

Яким би він не був, усі розуміють, що банківська система пережила один із найтрагічніших і найскладніших років за всю свою історію — воєнний рік. Багато хто намагався показати результат, і не здавався до кінця, незважаючи на велике горе, що ходило за багатьма фінансистами та їхніми клієнтами. Більшості це вдалося, за що їх поважатимуть навіть сильніше, ніж після банкопаду 9-річної давності.

Загальна кількість банків у 2022-му скоротилася з 71 до 67, при тому, що дві структури з російськими державними акціонерами ( і МРБ — колишній ) були закриті примусово, як ворожі, і не належать до категорії втрат. Втрата ж у 2022 році лише 2-х банків ( і ) вважається мінімальною, з огляду на військові умови. Залишається вірити, що переважна більшість фінустанов продовжать працювати до перемоги України та після неї.

Про пошук грошей на війну, повернення 30 тис. грн військовим, реформу податкової, дохідність ОВДП та фінансове майбутнє...

Війна спровокувала серйозний відтік готівкової валюти та дорогоцінних металів із нашої країни. У 2022 році люди...

Цього року український стартап Kolibrio залучив від групи міжнародних інвесторів $2 млн. Компанія працює над...

Через низку об'єктивних економічних, політичних та військових причин цей тиждень на валютному ринку буде вельми...