За відсутності суттєвих шоків Мінфін знижуватиме ставки за ОВДП

Про пошук грошей на війну, повернення 30 тис. грн військовим, реформу податкової, дохідність ОВДП та фінансове майбутнє...

Фінансова система України гідно витримала перші півроку повномасштабної війни. Забезпечено своєчасність та повноту соціальних виплат, обслуговуються гривневі та валютні платежі юридичних та фізичних осіб. Щоправда, з обмеженнями щодо валюти, але це не дивно в умовах воєнних дій. Питання, якою ціною все це дається.

Не сталося і масового банкопада, хоча на 1 серпня кількість банків скоротилася з 71 до 68. Було «усунено» з ринку дві «дочки» російських держбанків — МРБ (колишній ) та . І лише Мегабанк потрапив до числа суто українських фінустанов, що ліквідуються. У серпні до цих втрат додався ще банк «Січ», але поки що його доля до кінця не відома. На нього є кілька потенційних покупців і не факт, що він остаточно залишить ринок.

Однак такі досить стабільні показники роботи у воєнний час дорого коштують банківській системі та економіці.

Нацвалюта девальвувала на 25% — з офіційних 29,25 до 36,57 гривень за . І, схоже, це не остання девальвація гривні, що провокує втечу з нацвалюти у валютні активи. У поєднанні з обмеженими можливостями експорту та активізацією імпортерів це створює додаткові ризики як для курсу гривні, так і для споживчих цін.

Офіційна інфляція вже досягла 23,8% рік до року і в поєднанні із залежністю української економіки від імпортних товарів це продовжить тиснути на споживчі настрої, що, своєю чергою, стимулюватиме подальше зростання цін на тлі девальвації гривні.

Читайте також:

Відбувається погіршення кредитного портфеля. NPL (рівень непрацюючих кредитів) за перше півріччя зріс до 29,7 % всіх позик і продовжує зростати. Це вимагає формування мільярдних резервів під кредитні операції та призводить до збитковості значної кількості банків. Щоб це виправити, вони намагаються максимально скоротити витрати зі збільшенням відсоткових ставок за новими кредитами та поступовим зростанням комісійних, які стягують із клієнтів.

Зберігається «небезпечна» з погляду ліквідності та курсової стабільності структура вкладів населення. Кошти громадян у банках зараз становлять близько 847,3 млрд. гривень, з яких термінові вклади фактично не зростають, якщо зробити поправку на девальвацію гривні.

А ось поточні рахунки вже перевищили 558,8 млрд. гривень або 66% від усіх коштів населення в банках. Це «гарячі гроші» і за будь-яких негативів на валютному ринку вони здатні дуже серйозно додатково тиснути на готівковий курс гривні. При цьому, розраховувати на значне підвищення ставок по депозитах до кінця цього року вкладникам не варто, оскільки банки максимально скорочуватимуть свої відсоткові витрати.

Рентабельність активів хоч і вийшла з негативних значень, але поки що становить лише 0,29% річних, а рентабельність капіталу важко досягла позначки в 2,54% річних. Це з погляду власників банківського бізнесу (як держави для держбанків, так і приватників) є дуже низьким результатом за прогнозованої інфляції за роком не нижче 30%.

В абсолютній сумі із прибутком поки що теж все не дуже добре. Наприклад, прибуток українських банків у січні-липні 2022 року скоротився у 10,8 рази до 3,4 млрд грн. Причому традиційно левову його частку в системі забезпечує , тоді як близько чверті фінустанов працюють на збиток.

Збитковість банків призведе до погіршення нормативів капіталу. Особливо у дрібних та середніх фінустанов. Акціонери не можуть «довливати» кошти в капітал. Отже, зростатиме кількість банків, до яких з'являться претензії регулятора щодо дотримання нормативів.

За структурою доходів банків на 1.08.2022 року безумовними лідерами залишалися:

Для збереження навіть мінімальної дохідності банки намагатимуться максимально генерувати доходи. З урахуванням ризиків кредитування основними вкладеннями коштів для них залишаться депсертифікати Нацбанку (23% річних у гривні) та вкладення у військові облігації (до 16% річних у гривні, близько 4% річних у доларі та до 2,5% річних у євро).

Крім цього, банки по можливості максимально нарощуватимуть комісійні доходи, що вже найближчим часом загрожує клієнтам банків новим збільшенням тарифів та комісій з банківських операцій.

Основні видаткові статті банків:

Читайте також:

В умовах війни проблема формування резервів під непрацюючі активи буде однією з основних для всієї банківської системи, а стаття «відрахування до резервів» залишиться головною у структурі витрат усіх фінустанов.

Ліквідність банківської системи та операції з облігаціями. Зберігається нерівномірний розподіл коштів між банками. Перша двадцятка за активами здебільшого має переліквідність у гривні та фактично формує ті щоденні від 200 млрд до 250 млрд гривень вкладень у депозитні сертифікати Нацбанку, які представлені в наступній інформації НБУ:

Обсяг операцій НБУ з регулювання ліквідності банків

.jpg)

Джерелами збільшення гривневої ліквідності у банках є не лише емісія Нацбанку через викуп облігацій Мінфіну, а й погашення міністерством облігацій попередніх випусків без залучення коштів до бюджету на нових аукціонах.

За даними НБУ, за період війни обсяг сплачених урядом коштів щодо погашення внутрішніх боргових інструментів вже на 56, 8 млрд грн перевищує обсяг залучених коштів на аукціонах з продажу .

З 24 лютого по 11 вересня 2022 року уряд направив на погашення внутрішніх державних облігацій:

Водночас залучено за рахунок розміщення нових внутрішніх боргових інструментів на аукціонах всього:

Ця різниця між виплатами Мінфіну та його розміщеннями нових облігацій здебільшого осіла на рахунках клієнтів першої двадцятки банків.

Якщо додати до цього підвищені виплати на карти таких банків військовим та інші соцвиплати, пов'язані з війною, ми й отримаємо «секрет» зростання надмірної гривневої ліквідності в першій двадцятці. Саме тому вони не поспішають підвищувати доходність своїх депозитних продуктів для вкладників, чого особливо не робитимуть і до кінця цього року.

Інші середні та дрібні банки не мають такого ресурсу та відчувають певний дефіцит ліквідності. Саме вони у боротьбі за клієнта продовжать до кінця року оперативно змінювати ставки за своїми депозитними продуктами в умовах дефіциту гривні. Тим паче, що значна їх частина зараз активно намагається гасити взятий раніше рефінанс, що подорожчав зараз до 25% річних, і тільки в крайніх випадках позичати у регулятора ресурси «овернайт» під 27% річних.

Крім стерилізації надлишку гривні через депозитні сертифікати Нацбанк значні суми нацвалюти «відкачує» із системи через продаж валюти, що бракує, на міжбанку. В умовах нестачі валютних експортних надходжень на тлі значного попиту на валюту з боку імпортерів йому доведеться й надалі витрачати на це ЗВР.

За моїми розрахунками, щомісячні витрати резервів на це складуть не щонайменше $1,5 млрд — $2,5 млрд, що «відкачуватиме» з ринку не менше 54,8 млрд — 91,4 млрд гривень. Це дозволить Нацбанку до кінця цього року «додруковувати» щомісяця планові до 30 млрд. гривень через механізм викупу облігацій у Мінфіну. Наприклад, станом на 13 вересня регулятор вкотре «додрукував» 15 млрд гривень, про що свідчать дані НБУ:

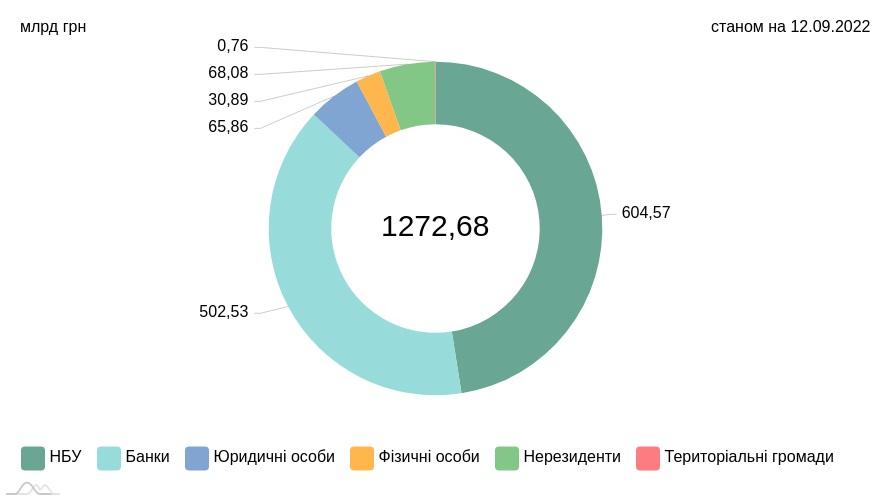

ОВДП, які звертаються за номінально-амортизаційною вартістю

Швидше за все, НБУ не вдасться постійно утримувати коридор по безготівковому долару в межах 36,57−36,93 гривень, оскільки поступово зростає різниця між готівковим (більш ринковим) і міжбанківським (схильний до обмежень регулятора) курсами.

Читайте також:

Як тільки ця різниця перевищить 6−8 гривень на доларі, знову постане питання про новий курсовий якорь і Нацбанку доведеться переглядати офіційний курс.

За моїми розрахунками, цей новий коридор за офіційним курсом буде в межах від 40 до 42 гривень уже до кінця жовтня-листопада. Це призведе до нової позитивної переоцінки ЗВР у балансі НБУ, яка, зрештою, буде перерахована до бюджету у вигляді відрахувань від прибутку Нацбанку до бюджету. Але це знову вдарить по показниках інфляції.

Такий сценарій прораховує більшість фінансистів, тому банкіри при плануванні своєї валютної позиції намагатимуться залишатися «у валюті».

Багато в чому обсяги та терміни можливої девальвації гривні щодо долара та євро залежатимуть:

Останнє відображатиметься на поведінці пари євро/долар у світі і, відповідно, на курсі євро щодо гривні.

Основними гравцями на українському міжбанку до кінця 2022 року залишаться сам Нацбанк та держбанки, які забезпечують валютні оплати держкомпаній та ЗСУ, а також обслуговують найбільших експортерів та імпортерів, частину великих та середніх фінустанов. Тобто в сукупності це буде близько 10−15 банків.

Іншим доведеться змиритися з участю масовки на міжбанку з усіма наслідками для їхніх клієнтів. Причому, як щодо проведених обсягів операцій із валютою, так і у частині курсоутворення на торгах. Головну скрипку на валютному міжбанку продовжуватиме грати НБУ.

В умовах війни Нацбанк змушений буде й надалі не лише гасити валютні та ресурсні пожежі в системі, а й постійно коригувати правила гри на цих ринках. Ключовим для роботи всієї фінансової системи залишиться питання фінансування дефіциту бюджету, що зростає, і пошук джерел його покриття.

У банків до кінця 2022 року залишиться дуже обмежений набір інструментів для формування доходів із відносно мінімальними ризиками:

Більшість банків поступово підвищуватимуть комісії за обслуговування. Українцям також не варто особливо розраховувати на збільшення дохідності за у великих банках. А ось дрібні та середні фінустанови продовжать оперативно реагувати на зміни на ресурсному ринку та періодично активно проводити додаткові акції щодо залучення коштів клієнтів на депозити. У тому числі і на 3-місячні валютні під купівлю доларів та євро з обов'язковим розміщенням на вклад.

Основна частина кредитування як юросіб, так і по фізосіб відбуватиметься під держпрограми. Водночас фінансисти шукатимуть можливості подальшої економії. Особливо це стосується малих банків, де запас міцності з прибутку завжди був невеликий.

Співробітникам банків це загрожує оптимізацією штату, що збільшить навантаження та знизить рівень професіоналізму персоналу на місцях. Особливо на периферії. Від цього періодично страждатимуть клієнти.

Крім того, враховуючи війну, економічна активність у різних регіонах України істотно відрізнятиметься. Банкам доведеться знову підлаштовуватися під нові реалії, змінюючи кількість відділень та перелік послуг, що надаються, залежно від близькості до театру воєнних дій, стану інфраструктури та економічної активності в кожному регіоні.

Про пошук грошей на війну, повернення 30 тис. грн військовим, реформу податкової, дохідність ОВДП та фінансове майбутнє...

Війна спровокувала серйозний відтік готівкової валюти та дорогоцінних металів із нашої країни. У 2022 році люди...

Цього року український стартап Kolibrio залучив від групи міжнародних інвесторів $2 млн. Компанія працює над...

Через низку об'єктивних економічних, політичних та військових причин цей тиждень на валютному ринку буде вельми...