За відсутності суттєвих шоків Мінфін знижуватиме ставки за ОВДП

Про пошук грошей на війну, повернення 30 тис. грн військовим, реформу податкової, дохідність ОВДП та фінансове майбутнє...

У червні видобуток нафти у країнах, що входять до ОПЕК, як і раніше, не дотягував до цільових показників. Це посилило побоювання щодо здатності картелю пом'якшити найсильнішу кризу пропозиції за останні десятиліття. Ризик подальшого зростання ціни на «чорне золото» та подолання нею піку XXI століття — $147,5 за барель, залишається досить високим. Як це впливає на ринок автовиробництва, розібрався Роман Калиновський із «Фрідом Фінанс Україна».

За останній рік ціни на класичні енергоресурси, зокрема нафту, сильно зросли: вартість Brent зараз на 33% дорожча, ніж у липні 2021 року. І це з урахуванням сильної корекції у березні-травні. Виділяємо чотири причини зростання цін на «чорне золото».

1. Поступове послаблення covid-19. У 2021 році держави почали скасовувати карантинні обмеження, і це стало сигналом до початку відновлення економіки. Будь-яке оновлення економіки супроводжується зростанням попиту на паливо.

2. Спекулятивна складова. Якщо постійно зростає попит на ресурс (як поточний, так і прогнозований), ціна пропозиції починає зростати швидше, ніж вимагає ринок.

3. Економічне ізолювання Росії через напад на Україну. Найбільші імпортери нафти з РФ почали мінімізувати чи відмовлятися від її споживання, щоб не фінансувати армію окупантів. Страхові компанії не мають бажання страхувати перевезення російського палива, а європейські порти для нього закриті. До 24 лютого Росія постачала на ринок 11 млн барелів нафти на добу (11% середньодобового світового споживання), зараз близько 7 млн барелів на добу (7%). Це веде до дефіциту на певних ринках, а отже — до зростання цін.

4. Монопольна влада країн-членів ОПЕК+. Об'єднання країн-експортерів нафти ОПЕК і ОПЕК+ мають всі ознаки картелю — забороненого антимонопольним законодавством типу монополії. Високі ціни на нафту для них є вигідними, тому країни-експортери не компенсували дефіциту російської нафти на ринку пропорційним збільшенням власного видобутку. Саме монопольна влада країн-нафтовиробників є основною перешкодою для падіння середньорічних нафтових цін у довгостроковій перспективі.

У поточній ситуації споживачі починають орієнтуватися на товари, які використовують дешеву «зелену» енергію. Це підтверджують факти з реалізації електроавто.

Світові продажі автомобілів із електричним живленням за максимальних цін на нафту в березні зросли на 60% — до 851 тис. штук. Частка чистих електромобілів, без урахування гібридів, уперше досягла рівня 11% загальносвітового продажу.

Зростаючий попиту створює передумови для зростання прибутку і, відповідно, котирувань акцій компаній-виробників електромобілів. Із аналітичного погляду, перспективи на найближчі 10 років виглядають більш ніж привабливо.

Існує думка, що вигідніше купувати акції компаній, які займаються виключно випуском електромобілів, адже їм не потрібно робити переобладнання виробництва. Від таких емітентів інвестори чекають швидкого захоплення ринку та стабільних грошових потоків.

Однак, ця стратегія часто є помилковою. Подібні компанії вимагають капітальних інвестицій для налагодження виробництва і вони не мають альтернативних джерел генерації грошових потоків. Їм важче залишатися на плаву аж до запуску виробництва свого продукту. Це, наприклад, китайські NIO та XPeng.

Раціональніше обирати тих, у кого вже налагоджені процеси чи диверсифікована діяльність. Так, Ford, інвестуючи в розробку електромобілів, продовжує отримувати прибутки від продажу авто на двигунах внутрішнього згоряння.

Розберемо ці компанії детальніше.

Головне завдання Ford — електрифікація популярних моделей вантажівок, вантажопасажирських та пасажирських авто, позашляховиків. На хвилі активної електрифікації держустанов США департамент загальноміських адміністративних служб Нью-Йорка замовив 184 Ford Mustang Mach-E для служб екстреного реагування та правоохоронних органів.

Читайте також:

У травні 2022 року Ford почав постачання електропікапу F-150 Lightning роздрібним клієнтам та автопаркам. Також компанія представила нову електромодель фургонів E-Transit Custom, покоління яких є найбільш продаваним у Європі.

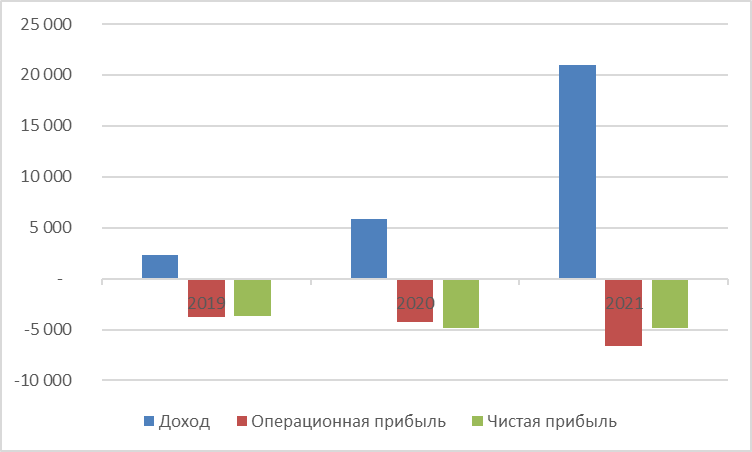

Фінансові результати Ford Motor Company за 2019−2021 рр., млн USD*

.png) *Складено на основі finance.yahoo.com/quote/f/financials/

*Складено на основі finance.yahoo.com/quote/f/financials/

Доходи компанії просіли у пандемійному 2020 році, але вже у 2021-му зросли на 7%. Ще більш вражаючі показники продемонстрував чистий прибуток: із мінусових значень у 2020-му він збільшився до $17,94 млрд у 2021-му. Оговтатися від низки локдаунів і глибокого падіння попиту протягом року допомогло ефективне управління і хороша репутація у споживачів.

Із початку року цінні папери Ford втратили 46% від вартості. Враховуючи динаміку фінансових показників емітента та досить низький рівень мультиплікатора Р/Е (3,94), припускаємо, що поточні рівні є чудовою точкою для довгострокових інвестицій.

Динаміка показників NIO та XPeng є типовою картиною для компаній, що захоплюють свою частку ринку. При щорічному зростанні виручки вони мають негативний операційний та чистий прибуток. Ту ж картину ми бачили і у Tesla (NASDAQ: TSLA) у 2017−2019 роках.

Читайте також:

XPeng виглядає більш привабливо, оскільки її чистий збиток за останній рік трохи зменшився (у NIO — збільшився на 88%), а співвідношення чистого збитку до виручки становить 23% проти 29% у NIO.

Фінансові результати NIO Inc. за 2019−2021 рр., млн CNY*

.png)

*Складено на основі finance.yahoo.com/quote/NIO/financials/

Фінансові результати XPeng Inc. за 2019−2021 рр., млн CNY*

*Складено на основі finance.yahoo.com/quote/XPEV/financials/

NIO та XPeng є гарною ілюстрацією формули Ризик/Дохід. Інвестуючи в них, можна отримати дохідність до 20%. З іншого боку, якщо компаніям не вдасться закріпитися на ринку та вийти на стабільний прибуток, котирування їхніх акцій можуть просісти на 30−40%.

Із початку року NIO втратила 35%, а XPeng — 41%. Із травня акції обох компаній перебувають у тренді. На їхню наступну динаміку вплинуть:

Залежно від апетиту до ризику та обраної інвестиційної стратегії у компанії, які були розглянуті вище, можуть інвестувати:

ризикові інвестори, які готові вкладати більше в ідею та перспективи, ніж у реальні фінансові показники. Вони віддадуть перевагу NIO або XPeng. Якщо компанії матимуть своє місце під сонцем, ціна акцій емітентів зросте. Однак ринок електромобілів стає більш конкурентним і завоювати відданість споживачів із кожним роком складніше.

Інвестори, які віддають перевагу надійності, оберуть Ford Motor Company. Стабільний багаторічний бізнес, наявність прибутку, впевнені позиції на світових ринках та недооціненість акцій — основні фактори, що приваблюють.

Інформація у статті не є інвестиційною рекомендацією. Конкурентна боротьба жорстока та непередбачувана, тому перед інвестуванням необхідно провести глибокий аналіз ринку та обраної компанії.

Про пошук грошей на війну, повернення 30 тис. грн військовим, реформу податкової, дохідність ОВДП та фінансове майбутнє...

Війна спровокувала серйозний відтік готівкової валюти та дорогоцінних металів із нашої країни. У 2022 році люди...

Цього року український стартап Kolibrio залучив від групи міжнародних інвесторів $2 млн. Компанія працює над...

Через низку об'єктивних економічних, політичних та військових причин цей тиждень на валютному ринку буде вельми...