За відсутності суттєвих шоків Мінфін знижуватиме ставки за ОВДП

Про пошук грошей на війну, повернення 30 тис. грн військовим, реформу податкової, дохідність ОВДП та фінансове майбутнє...

На відміну від багатьох легендарних інвесторів, кар'єра Пітера Лінча була недовгою. Однак вміння отримувати феноменальну дохідність забезпечило йому місце у переліку найавторитетніших фінансистів США. Він може дозволити собі сперечатись із Баффетом та вміє визнавати власні помилки. В чому полягає стратегія Лінча та чи може її використовувати непрофесійний інвестор, розбирався «Мінфін».

Зоряний час Лінча припав на період 1977- 1990 років, коли він очолював фонд Magellan інвестиційної компанії Fidelity Investments. За цей період середня річна дохідність фонду склала 29,2%, що майже вдвічі перевищувало дохідність S&P 500 у той період. Лише 2 рази за ці роки широкий індекс випереджав показники Magellan.

Очолюваний Лінчем фонд за 13 років збільшив свої активи з $18 млн до $14 млрд. А $1 тис., вкладена у фонд на момент, коли його очолив Лінч, перетворилася за цей період на $28 тис.

Для того, щоб краще зрозуміти, завдяки чому він зумів досягти успіху, варто подивитись на його життєвий шлях.

Пітер Лінч походить з небагатої сім'ї. Коли йому було 10 років, після тривалої хвороби помер батько. Невдовзі після цього хлопець влаштувався працювати до місцевого гольф-клубу, де підносив клюшки.

Цікаво, що Лінч не єдиний відомий інвестор, який почав кар'єру у гольф-клубі. Подібний шлях пройшов також Рей Даліо, про якого «. Обоє згодом зізнавались, що саме там, слухаючи розмови багатіїв, вперше дізнались про акції та фондовий ринок.

«Вони говорили про акції, а я дивився на них. У мене навіть грошей не було. Але я спостерігав, як вони піднімаються. Я сказав: „Вау, це виглядає як чудова справа“», — згадував той період інвестор.

Робота у гольф-клубі дозволила Лінчу не лише зібрати гроші, щоб оплатити навчання у коледжі Бостону, але й розпочати кар'єру. Саме там він познайомився з президентом Fidelity Investments. Це дозволило Лінчу влаштуватись у компанію на стажування.

Надихнувшись історіями відвідувачів гольф-клубу, Лінч у 19 років придбав свої перші акції — інвестував у компанію з вантажних авіаперевезень Flying Tigers Airlines. Ці вкладення виявилися доволі вдалими: Лінч придбав цінні папери за $7, за рік вони коштували вже майже $33, а невдовзі подорожчали в 10 разів. Отримані прибутки Лінч витратив на навчання у школі бізнесу при коледжі.

«Я думаю, що це була удача», — зізнається Лінч. Водночас, він наголошує, що купив акції цілком свідомо, побачивши у напрямі значні перспективи зростання.

Всю свою кар'єру Лінч пов'язав із компанією Fidelity Investments, куди влаштувався ще стажером. Перерву він зробив лише для проходження військової служби.

В компанії він декілька років обіймав посаду фінансового аналітика металургійної, хімічної і текстильної промисловостей, а потім став директором із досліджень.

У 1977 р. йому запропонували очолити новий фонд Magellan. На цій посаді він і перетворився на зірку інвестицій. Стратегією Лінча був пошук компаній, які мають перспективи росту, не зосереджуючись на певних напрямках чи географічних особливостях. Одночасно фонд міг інвестувати в акції до 1400 компаній.

Лінч особисто зустрічався з брокерами, менеджерами компаній та аналітиками, щоб отримати знання з перших рук. Через велике навантаження у фінансових колах керівник фонду отримав прізвисько «Незамінний».

Однак, вже у 1990 р. Лінч пішов у відставку. На той час йому було лише 46 років. Його капітал оцінюється у $400 млн, а тому він може забезпечити собі спокійний ритм життя.

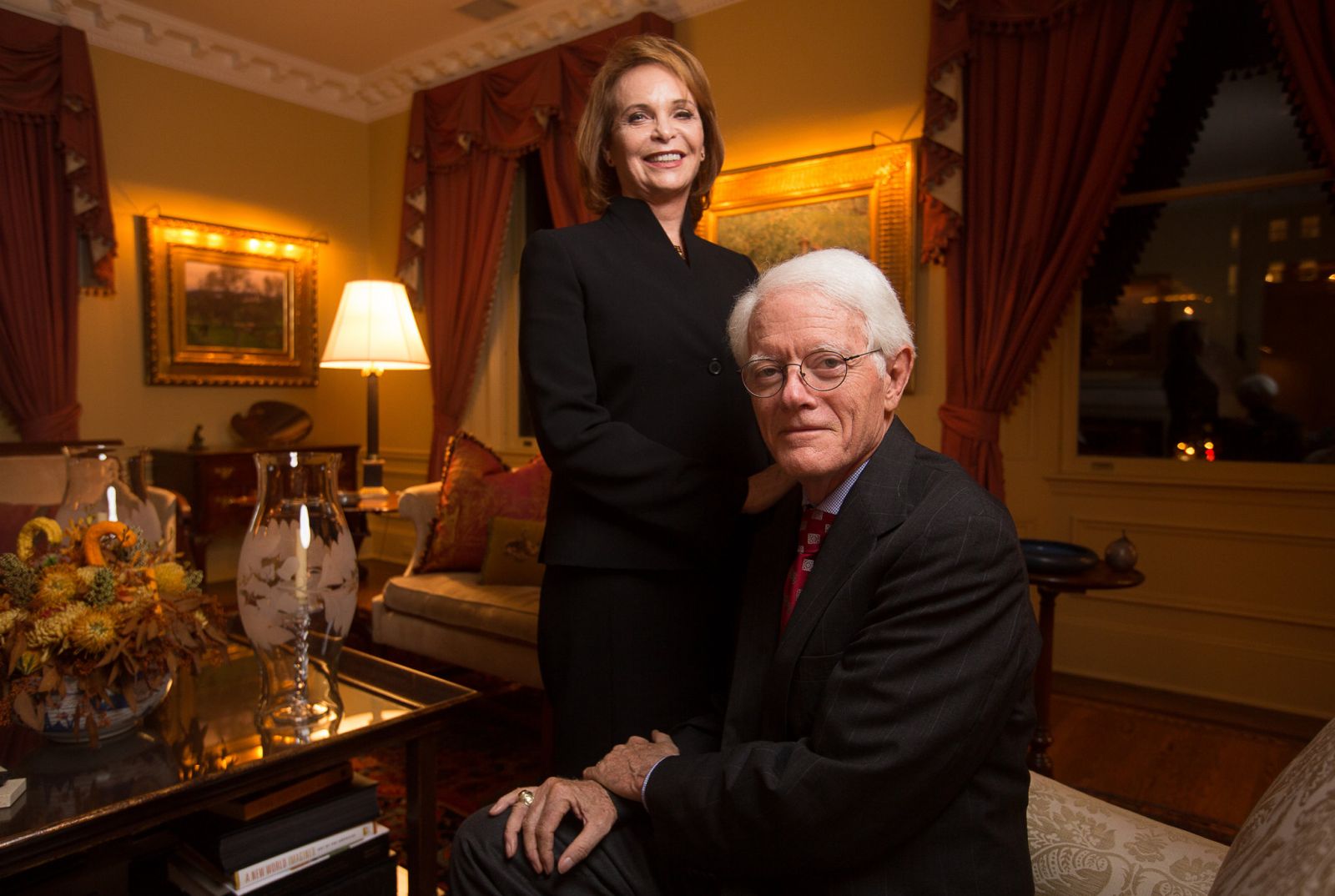

Формально легендарний інвестор продовжує працювати, обіймаючи посаду віце-президента у рідній компанії. Та його робота, радше, статусна та дорадча. За словами Лінча, у 78 років він залишається повним сил і енергії. «Я зовсім не змінився. Я роблю те саме, що робив у 19 і 20 років. Я думаю, що середній вік настає у 88 років, а старший — у 107», — говорить інвестор.

Вільний час Лінч витрачає не лише на відпочинок та філантропію, але й на написання книг. Разом зі своїм співавтором Джоном Ротшильдом він випустив 3 книги про інвестиції: «Переграти Волл-стріт», «Метод Пітера Лінча» та спеціально для дітей — «Навчіться заробляти». Всі книги стали бестселерами та закріпили за автором статус гуру фінансових ринків.

На відміну від , який радить приватним інвесторам самостійно вкладати гроші в індексні фонди, Лінч переконаний, що професіонали забезпечують більшу дохідність. Нехай і візьмуть собі якийсь відсоток.

За словами Лінча, пошук хорошого фонду з управління капіталом можна порівняти з вибором професійного лікаря. Тим паче, що у випадку з інвестиціями результати можна легко перевірити та сформувати об'єктивну картину.

Читайте також:

«Ніколи не вкладайте гроші в ідею, яку ви не можете пояснити на пальцях», — наголошує іменитий інвестор. За його словами, варто розбиратись, на чому побудовано бізнес, і як він функціонує.

Лінч зізнається, що саме через це надає перевагу інвестиціям в компанії, які роблять одяг чи володіють мотелями, а не вкладенням у виробників супутників.

Водночас, за його словами, більшість людей не звертають увагу на продукти, які знають та які могли б принести прибуток. Наприклад, лікар знає про ефективність нового препарату, виписує його своїм пацієнтам, але не задумується про купівлю акцій його виробника.

Одна з найвдаліших інвестицій Лінча — придбання акцій мережі ресторанів Taco Bell, коли вона ще була невеликим регіональним гравцем і про неї не знали 90% американців. Увагу інвестора компанія привернула саме смачними стравами. А за 15 років її акції подорожчали в 20 разів.

Також Лінч інвестував у виробника одягу Hanes, бо його дружині подобались легінси компанії, та в компанію Congoleum, оскільки оцінив її безшовне покриття для підлоги.

Особиста симпатія — це лише перший крок, і цієї причини замало, аби вкласти гроші в компанію.

«Я не рекомендую купувати акції магазину лише тому, що вам подобається робити там покупки. Не варто також купувати акції компанії-виробника, тому що він випускає ваш улюблений продукт. Якщо вам сподобався магазин, продукт або ресторан — це гарний привід зацікавитися компанією та додати її до списку для вивчення та аналізу», — пояснює інвестор.

За його словами, вкладати гроші можна лише коли ви зібрали інформацію про перспективи, фінансовий стан компанії, конкурентну позицію, плани розширення тощо.

Лінч каже, що інвестори часто плутають фондовий ринок із азартними іграми. «Люди обережні, коли купують машину чи холодильник. Вони можуть витратити декілька годин, аби знайти спосіб заощадити на авіаквитках. Однак вони вкладуть $10 тис. в якусь безглузду ідею, про яку почули в автобусі. Це азартні ігри, а не інвестиції», — вважає він.

Читайте також:

«Інвестицій без ризику не буває, тому для інвестицій потрібно користуватися спеціально відкладеними коштами, не змінюючи повсякденний спосіб життя», — радить Лінч.

Крім цього, на його думку, до купівлі акцій варто ще й фінансово дорости — спершу забезпечивши свою сім'ю житлом.

Інвестор неодноразово наголошував, що фондовий ринок — це чудове місце для заробітку у довгостроковій перспективі. Як зміняться ціни за рік чи два — передбачити неможливо. Це теж саме, що й кинути монетку. Тому, на думку Лінча, купувати акції варто лише на довгострокову перспективу.

Лінч розповідав історію, як одного разу йому зателефонував Воррен Баффет і попросив дозволу використати цитату з книги у своєму річному звіті. Звісно, інвестор був не проти, але поцікавився у «Оракула з Омахи», які саме слова його зацікавили. Баффету сподобалось наступне: «Одні механічно продають переможців, але зберігають невдах, що схоже на випалювання квітів і культивування бур'янів».

Інвестор часто наголошує, що великим компаніям, які розвиваються, час іде лише на користь. Тому, якщо ваші акції подорожчали на 50% чи нехай навіть вдвічі, — не поспішайте їх продавати. Краще продовжувати тримати їх в портфелі.

Читайте також:

Іронія, за словами Лінча, полягає в тому, що сам він не навчився дотримуватись цієї поради. У якості прикладу він згадує надто поспішний вихід із Dunkin' Donuts та Home Depot.

В умовах, коли все більше аналітиків , особливо важливими є думки успішного інвестора про роботу за таких умов. Як неодноразово наголошував Лінч, довгостроковому інвестору, який купує акції надійних компаній, взагалі не варто турбуватися про можливі просідання.

«Падіння фондового ринку — так само звичайне явище, як січнева хуртовина в Колорадо. Якщо ви готові до нього, воно не може завдати вам шкоди. Падіння — чудова можливість дешево купити акції, які скидають полохливі інвестори, що бояться бурі», — говорив він.

На думку Лінча, успіху в інвестиціях досягає людина, що не переймається станом ринку. «Якщо на вивчення новин економіки ви витратили 13 хвилин, значить 10 хвилин ви витратили даремно», — переконаний інвестор.

Читайте також:

Замість цього він радить вкладати гроші на регулярній основі, не заважаючи на поточну економічну ситуацію. Це має принести кращі результати, ніж марні намагання знайти оптимальні точки входу і виходу з активів. Все одно, більшість людей їх сплутають.

Про пошук грошей на війну, повернення 30 тис. грн військовим, реформу податкової, дохідність ОВДП та фінансове майбутнє...

Війна спровокувала серйозний відтік готівкової валюти та дорогоцінних металів із нашої країни. У 2022 році люди...

Цього року український стартап Kolibrio залучив від групи міжнародних інвесторів $2 млн. Компанія працює над...

Через низку об'єктивних економічних, політичних та військових причин цей тиждень на валютному ринку буде вельми...