За відсутності суттєвих шоків Мінфін знижуватиме ставки за ОВДП

Про пошук грошей на війну, повернення 30 тис. грн військовим, реформу податкової, дохідність ОВДП та фінансове майбутнє...

Свіжа статистика з інфляції у США — зростання споживчих цін поставило 40-річний рекорд. Це змушує інвесторів дедалі активніше перевкладатися в акції вартості. БКС , чи всі папери, які зазвичай відносять до акцій вартості, ними є, і чи інвестор не потрапляє в полон небезпечних помилок. «Мінфін» обрав головне.

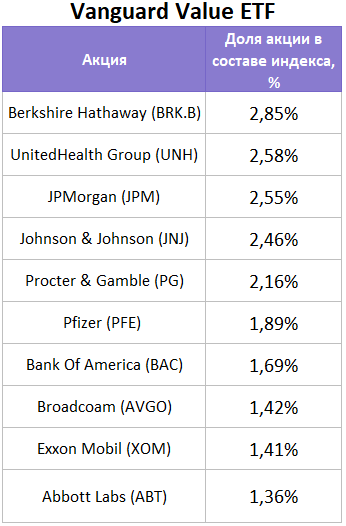

Як приклад паперів, які традиційно належать до акцій вартості, візьмемо склад індексного фонду Vanguard Value ETF (VTV). Хіба може провідний фінансовий інститут пропонувати інвесторам те, що насправді таким не є, а інвестори, що вклали майже $100 млрд, настільки помилятимуться в об'єкті своїх вкладень. Чи все ж таки можуть?

Читайте також:

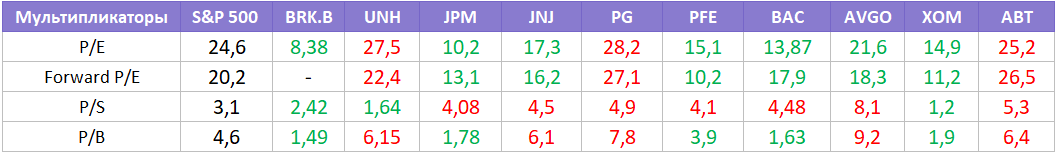

У таблиці нижче порівнюються чотири класичні мультиплікатори оцінки (P/E, Forward P/E, P/B та P/S) десяти найбільших активів в індексі VTV, порівнюючи зі середніми значеннями S&P 500. Якщо VTV дійсно складається з акцій вартості, його активи повинні мати оцінку нижчу за ринкову. Якщо значення виділені зеленим, то вони нижчі від середніх значень за S&P 500, а якщо червоним — то навпаки.

У результаті ми можемо побачити, що 3 папери вже торгуються вище за середні значення (PG, ABT, UNH), а AVGO та JNJ необхідно зрости в межах всього 10−15%, щоб почати торгуватися на рівні середніх значень широкого ринку. Виходить, що майже 50% топ-10 активів у провідному індексі акцій вартості не відповідають навіть класичним параметрам.

Proctor & Gamble (PG) — консервативна корпорація з виробництва основних споживчих товарів із 180-річною історією. Вважається класичною акцією вартості, але є проблема. PG торгується з ключовими оціночними мультиплікаторами (P/E, P/B та P/S), що перевищують S&P 500. Річні темпи зростання виручки та прибутку PG становлять 3,7% та 4,3% відповідно за останні п'ять років. За той же період індекс S&P 500 збільшив виручку та прибуток більш ніж удвічі, порівнюючи з PG.

Перед нами класичний приклад помилки — PG може називатися вартісною компанією, але не вартісною акцією. На прикладі фонду від Vanguard (VTV) я також показав, що більшість інвесторів можуть тільки думати, що купують вартісні акції, купуючи подібні ETF. Насправді ж — ні.

Серед топ-10 акцій у складі фонду VTV лише дві повністю відповідали класичним критеріям за мультиплікаторами — Berkshire Hathaway (BRK.B) та Exxon Mobil (XOM), і майже повністю три — Bank of America (BAC), JPMorgan (JPM) та Pfizer. (PFE).

З урахуванням того, що багато експертів рекомендують інвестувати в 2022 р. в акції вартості, інвесторам не варто безперечно наслідувати переконання про те, що той чи інший папір вважається акцією вартості. Варто проаналізувати та зрозуміти, чому саме цього року ціна може почати рухатися до своєї справедливої оцінки.

Читайте також:

Про пошук грошей на війну, повернення 30 тис. грн військовим, реформу податкової, дохідність ОВДП та фінансове майбутнє...

Війна спровокувала серйозний відтік готівкової валюти та дорогоцінних металів із нашої країни. У 2022 році люди...

Цього року український стартап Kolibrio залучив від групи міжнародних інвесторів $2 млн. Компанія працює над...

Через низку об'єктивних економічних, політичних та військових причин цей тиждень на валютному ринку буде вельми...