За відсутності суттєвих шоків Мінфін знижуватиме ставки за ОВДП

Про пошук грошей на війну, повернення 30 тис. грн військовим, реформу податкової, дохідність ОВДП та фінансове майбутнє...

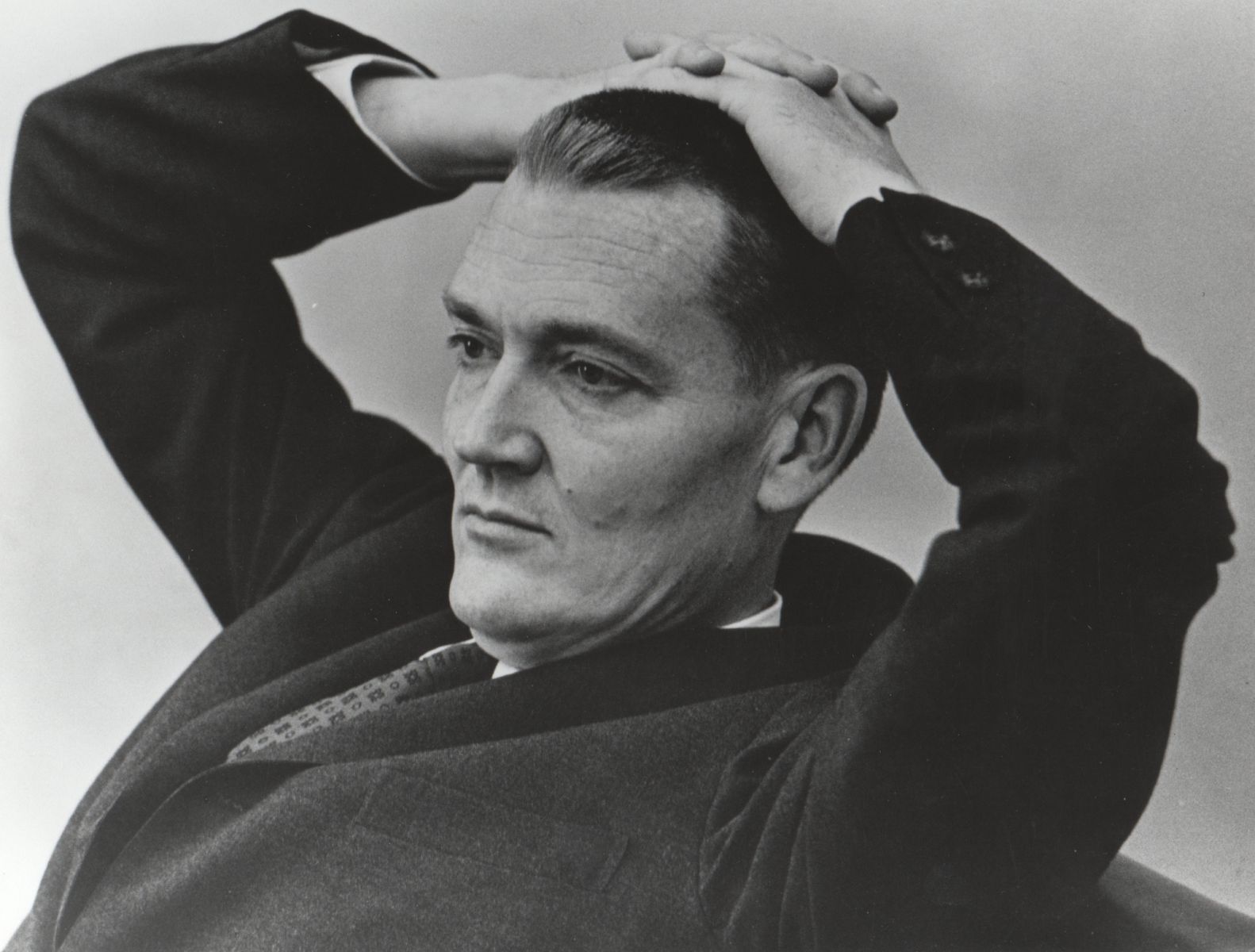

Джон Богл — незмінний учасник рейтингів найвідоміших інвесторів та людей, які вплинули на розвиток фондового ринку. Журнал Fortune назвав його одним із 4 ключових «інвестиційних гігантів» минулого сторіччя. Втім, він так і не став мільярдером. На що витратив свій талант, який подарунок зробив всім приватним інвесторам та чому може навчити «шериф» Волл-Стріт, — у матеріалі «Мінфіну».

Головна розробка Джона Богла — система індексного інвестування. Інакше кажучи, можливість придбання акцій ETF, які орієнтуються на загальновідомі індекси, як-то S&P 500, Nasdaq, Dow Jones чи один із сотень інших.

Читайте також:

Наразі це один із найпростіших способів вкладень у фондовий ринок, оскільки дозволяє диверсифікувати свій портфель навіть новачкам. Цей підхід також спрощує собівартість роботи інвестиційних компаній та дозволяє не тримати штат аналітиків, які обиратимуть компанії у випадку ручного керування фондом.

У 3 найбільших ETF, що прив’язані до S&P 500, сумарно вкладено понад $1,5 трлн. Зараз інвестиції в індексні фонди виглядають природньо. Можна було б припустити, що цей інвестиційний підхід з’явився одночасно із самими індексами.

Але це далеко не так. Перші ідеї щодо створення таких фондів були висловлені теоретиками на початку 70-х років ХХ сторіччя, а одним із тих, хто намагався створити такий фонд, був Джеремі Грентем, про діяльність якого «Мінфін» . Однак запустити перший успішний фонд, що орієнтувався б на індекс S&P 500, вдалось лише у 1976 р. інвестиційній компанії Vanguard, яку на той час тільки-но створив Богл.

У 2005 році Нобелівський лауреат із економіки Поль Самуельсон поставив розробки Богла в один ряд із «винаходом колеса, алфавіту і друкарської машини Гутенберга». Однак у 70-х над першим індексним фондом відверто посміювались. Мовляв, він забезпечує всього-на-всього середню дохідність ринку. В той час як мета фонду з активним управлінням — приносити клієнтам більші прибутки. Під час першого розміщення іноваційного фонду йому вдалось залучити лише $11 млн зі $150 млн запланованих.

Боглу довелось витратити чимало часу і зусиль, аби довести, що працюючі «в ручному режимі» фонди, хоча й ставлять за мету забезпечити більші доходи, в реальності їх не дають. Зараз же створена ним інвестиційна компанія Vanguard вважається другою за обсягом активів серед керуючих взаємними фондами. До складу Vanguard Group входить 412 холдингів. Загалом під її управлінням знаходиться активів на $6,7 трлн. Більше лише у BlackRock.

| Компанія | Доля в портфелі |

| Apple Inc. (AAPL) | 4,44% |

| Microsoft Corporation (MSFT) | 4,12% |

| Amazon.com, Inc. (AMZN) | 2,71% |

| Alphabet Inc. (GOOG) | 2,71% |

| Meta Platforms, Inc. (FB) | 1,54% |

| Tesla, Inc. (TSLA) | 1,19% |

| JPMorgan Chase & Co. (JPM) | 1,06% |

| NVIDIA Corporation (NVDA) | 1% |

| Johnson & Johnson (JNJ) | 0,95% |

| Berkshire Hathaway Inc. (BRK-B) | 0,93% |

Богл, який створив настільки потужну компанію, не став казково багатим. Його метою з самого початку було зробити фонди, які стануть максимально вигідними для клієнтів. Ця ідея безпосередньо вплинула на організацію діяльності Vanguard.

За словами самого Богла, він намагався «повернути взаємність у взаємні фонди». А для цього варто було радикально знижувати комісії. Інвестор знайшов спосіб, як це зробити.

Зазвичай прибутки, які генерують взаємні фонди, йдуть до керуючої компанії. Натомість у Vanguard їх було вирішено інвестувати назад у фонди. Ці гроші значною мірою компенсували витрати та дозволяли знизити комісії.

Також Vanguard припинив співпрацю із брокерами-посередниками, які допомагали залучати клієнтів, та мінімізував рекламні витрати: як заявляли в компанії, вони витрачали на просування вдесятеро менше, ніж конкуренти. В результаті станом на 1993 р. коефіцієнт витрат Vanguard становив 0,3% при 1,1% в середньому у конкурентів.

Зараз ключові індексні фонди майже безкоштовні для клієнтів. Наприклад, плата за обслуговування у Vanguard S&P 500 ETF становить лише 0,03% річних, що приблизно у 45 разів менше, ніж дивіденди, які виплачує фонд. Конкуруючі фонди змушені тримати ставки приблизно на тому ж рівні.

«Успіх Богла, який перетворив Vanguard на гіганта галузі, доводить можливість поводитись з клієнтами правильно і при цьому процвітати», — зазначив генеральний прокурор Нью-Йорка Еліот Спітцер.

Зрозуміло, що реінвестування прибутків у фонди негативно впливало на доходи керуючої компанії. Тому, хоча Богл і не скаржився на низькі доходи, по-справжньому багатим не став.

«Джек міг бути мультимільярдером нарівні з Гейтсом і Баффетом, — переконаний автор 12 книг із історії фінансів та економіки Вільям Бернштейн. — Але замість цього він створив компанію не для заробітку, а щоб надавати клієнтам кращу ціну. Він вирішив відмовитися від величезних статків, щоб зробити щось правильне для мільйонів людей. Я не знаю жодного подібного випадку в історії американського бізнесу».

Чому Богл обрав саме таку стратегію ведення бізнесу?

Джон Богл народився в 1929 року в штаті Нью-Джерсі, у заможній родині. Його діду належала цегельна компанія, він також був співзасновником American Can Co, великого виробника консервних банок. Батько Джона працював у цій же компанії.

Кінець заможному життю настав через Велику депресію. Родина збанкрутувала і була змушена продати навіть свій фешенебельний будинок, а Джон вже в 10 років почав працювати. Справи погіршились, коли через проблеми з алкоголем батько втратив роботу, а невдовзі після цього батьки розлучились.

Незважаючи на це, Джон та його брати отримали хорошу початкову освіту: старші класи вони закінчили у приватній школи, оплатити яку допоміг брат матері. Та на вищу освіту для всіх грошей не вистачало. Тому родина вирішила, що Джон поїде до Прінстонського універститету, а двоє його братів підуть працювати. Попри це Богл зумів закінчити Прінстон лише тому, що мав стипендію і знаходив час на підробітки.

Богл страждав важкою серцевою недостатністю. Ще в 60-х роках він пережив декілька зупинок серця. Зрештою йому було імплантовано електричний кардіостимулятор.

Знову загострились проблеми з серцем у 90-х роках. Тоді йому довелось піти на пересадку серця. Також через проблеми зі здоров’ям він залишив посаду головного виконавчого директора Vanguard, ще деякий час залишаючись почесним головою ради директорів.

Незважаючи на всі труднощі, пересадка серця виявилась успішною і, як згадують його близькі, він вів активне життя. Наприклад, надавав перевагу довгим прогулянкам пішки навіть після 80 років.

Свою дипломну роботу в Прінстоні Богл присвятив діяльності взаємних фондів. Робота вийшла значною за обсягом — на 123 сторінки і, що не дивно, отримала найвищий бал. Цікавіші речі відбулись далі.

Один зі знайомих Богла по Прінстону звернувся до випускника цього ж університету, а разом із тим засновника взаємного фонду Wellington Fund Волтера Моргана з проханням взяти Джона до на роботу. Той відрядив декількох працівників, щоб ті поспілкувались із Боглом.

Майбутній інвестор справив на них хороше враження і вони переконали Моргана прочитати дипломну роботу Богла. Морган же був у такому захваті від ідей Джона, що наказав зробити копії цієї праці і роздати кожному працівнику фонду.

Читайте також:

Звісно, Богл отримав роботу. Але спершу виконував адміністративні завдання. Плюс був у тому, що працював він безпосередньо з Морганом і за декілька років став помічником керівника компанії та детально вивчив роботу фонду. Зрештою він отримав посаду віцепрезидента Wellington Fund.

Працюючи над розширенням Wellington Fund, Богл запропонув провести злиття з конкурентами із Thorndike, Doran, Paine and Lewis. Компанії об'єднались, але з новими колегами відносини у Богла не склалися. Вони мали принципово різні позиції і щодо майбутніх проєктів, методів управління тощо.

Конфлікт відбувався на фоні спаду фондового ринку та відтоку активів із об'єднаної компанії. Корпоративне протистояння Богл програв і з посади віцепрезидента його звільнили. Щоправда, на досить м’яких умовах: він залишався консультантом та продовжував отримувати таку ж зарплатню, як раніше.

Настала черга інтриг Богла. Він заручився підтримкою ради директорів фондів, які діяли окремо від ради директорів керуючої компанії і зайняв посаду їхнього президента. Невдовзі створив нову компанію Vanguard Group, яка взяла на себе управління 11 фондами, що належали Wellington Fund. Також на базі Vanguard Богл створив індексний фонд, який орієнтувався на S&P 500.

Спершу Vanguard знаходився в структурі Wellington Fund, але швидко почав віддалятись від материнської компанії.

Назва компанії походить від назви англійського військового корабля Vanguard епохи наполеонівський воєн. Саме на цьому кораблі знаходився адмірал Нельсон під час битви на Нілі у 1798 році. Тоді французький флот був розбитий, що зрештою і призвело до перемоги Англії в єгипетській кампанії.

Читайте також:

Назву було обрано, як продовження стилю материнської компанії: Wellington Fund було названо на честь герцога Велінгтона, який здобув перемогу над наполеонівськими військами в битві при Ватерлоо.

Прізвисько «святий» Богл отримав не лише за те, що скоротив прибутки управляючої компанії заради доходів рядових інвесторів, але й через критичне ставлення до управління американськими корпораціями.

«Наші бізнес-лідери поступово мутували з могутніх левів, що б'ються за успіх своїх корпорацій, у своєкорисливих та негідних довіри управлінців, а деякі з них навіть стали героями телерепортажів із залів суду», — заявляв Богл після фінансової кризи 2008 року.

Проблема, на його думку, не в тому, що люди стали гіршими, а в самій системі, яка призводить до цього. «Справа не у тому, що в бочку з яблуками потрапили декілька гнилих, гниє сама бочка», — переконаний інвестор.

За його словами, класичний капіталізм заснований на відданому служінні інтересам власників компанії (іншими словами акціонерів), щоб забезпечити максимальну прибутковість на вкладений ними капітал. В «новому» капіталізмі менеджери управляють компаніями у власних інтересах.

Головна причина цієї ситуації, зазначав Богл, — система винагороди керівників компанії, яка базується на фондових опціонах із фіксованою ціною виконання. Іншими словами, керівник за певних умов отримує можливість купити акції компанії, скажімо, за $10, хоча на фондовому ринку ці акції можуть коштувати $100.

«Доцільність опціонів на акції із фіксованою ціною зазвичай пояснюється тим, що вони „узгоджують інтереси керівництва з інтересами акціонерів“. Це брехня. Керівники компаній не тримають акції, які отримують завдяки цим опціонам. Вони їх продають, причому дуже швидко. Дослідження показують, що майже всі опціони на акції виконуються відразу після отримання відповідних прав, після чого акції негайно продаються», — пояснював Богл.

До того ж, зазначав інвестор, надто часто керівники корпорацій отримують бонуси не за покращення показників роботи компанії, а лише за зростання акцій. «Система винагороджує за абсолютне зростання курсу акцій, а не за його динаміку відносно аналогічних акцій чи індексу фондового ринку. Як наслідок, ця схема стає схожою на лотерею, яка на бичачому ринку робить мільйонерами навіть недостойних, а на ведмежому — позбавляє винагороди навіть тих, хто її справді заслужив», — говорив Богл.

У гонитві за зростанням ціни акцій (і, відповідно, отримання опціонів) менеджери часто витискають максимум із бухгалтерської звітності, аби продемонструвати розвиток, коли його нема, або взагалі йдуть на відверті фальсифікації, що підтверджувалось гучними скандалами.

Читайте також:

Частково змінити цю систему може більш жорсткий контроль регуляторів, однак, зазначав Богл, цього не достатньо. Робота з метою нестримного росту ціни акцій задовольняє спекулятивних інвесторів, які планують продати акції після злету і не бажають тримати їх роками, очікуючи на зростання фундаментальних показників.

Звісно, засновник індексного інвестування завжди радив обирати індексні фонди, а не самостійно підбирати акції. Спроба переграти ринок — заздалегідь програшна гра, наголошував він.

«Будучи інвесторами, всі ми отримуємо прибуток фондового ринку, який розподіляється серед нас усіх. Якщо один отримав більший дохід, то в іншого він виявиться меншим. Без урахування витрат на інвестування, гра із фондовим ринком — це так звана гра з нульовою сумою. Та витрати на гру знижують виграш переможців і збільшують втрати тих, хто програв», — переконував Богл.

За його словами, безсумнівними переможцями в інвестиційній діяльності стають посередники: , інвестиційні банкіри та менеджери, маркетологи, юристи, бухгалтери — словом, всі, хто обслуговує операційну діяльність фінансової системи. Індексне ж інвестування не лише дозволяє гарантовано отримати середню дохідність, але й мінімізувати витрати на обслуговування рахунку.

Читайте також:

Також Богл радив починати інвестувати якомога раніше, аби сповна насолодитися магією «складного проценту». Він звертав увагу, що у минулому сторіччі середня дохідність капіталу корпорацій у США становила 9,5%. Це означає, що кожен вкладений через 10 років перетворився у $2,48, через 20 років — у $6,14, а через 50 — у майже $93,5.

«Складні відсотки справді творять дива, але в них немає нічого надприродного. Просто кажучи, завдяки розвитку бізнесу, зростанню ефективності, винахідливості та інноваціям американських корпорацій капіталізм, як система, створює та нарощує капітал на користь акціонерів компаній. Тому можна сказати, що інвестиції у акції — безпрограшна гра», — зазначав Богл.

Також на його думку, інвестори мають контролювати свої емоції та не дозволяти їм впливати на стратегію. Не варто керуватися тим, що видається унікальною інформацією — насправді нею майже завжди володіють мільйони інших інвесторів.

Джон Богл помер у 2019 р. у віці 89 років. Останні 20 років свого життя він займався переважно громадською та дослідницькою діяльністю. Серед його напрацювань не лише революційні ідеї у запровадженні ETF, але й близько 10 книг, у яких він розповідає про принципи інвестицій. Декілька з них стали бестселерами. У США навіть існує рух «богліанців», які дотримуються ідей легендарного інвестора.

Читайте також:

Та головне, що він один із тих, хто зробив інвестиції простими. «Завдяки ідеям Богла ми, мільйони вкладників, можемо за 20 років перетворитися на об'єкт заздрощів для своїх сусідів», — охарактеризував результати його праці нобелівський лауреат Поль Самуельсон.

Про пошук грошей на війну, повернення 30 тис. грн військовим, реформу податкової, дохідність ОВДП та фінансове майбутнє...

Війна спровокувала серйозний відтік готівкової валюти та дорогоцінних металів із нашої країни. У 2022 році люди...

Цього року український стартап Kolibrio залучив від групи міжнародних інвесторів $2 млн. Компанія працює над...

Через низку об'єктивних економічних, політичних та військових причин цей тиждень на валютному ринку буде вельми...