За відсутності суттєвих шоків Мінфін знижуватиме ставки за ОВДП

Про пошук грошей на війну, повернення 30 тис. грн військовим, реформу податкової, дохідність ОВДП та фінансове майбутнє...

«КредитМаркет», що входить до фінансово-промислової групи «ТАС», вже понад 13 років є активним гравцем на ринку небанківського кредитування. За цей час компанія почала позиціонувати себе, скоріше, не як МФО, а як фінустанова, що за своїми продуктами наближається до традиційних банків. Про вплив на кредитний ринок коронокризи, цифрову трансформацію, конкуренцію та зміни у відносинах з клієнтами ми поговорили з Денисом Раковським, директором з продажів ТОВ «ФК «ЦФР» (ТМ «КредитМаркет») та Володимиром Сидоренком, директором ТОВ «ЦФР» (мережа «КредитМаркет»).

Денис Раковський, директор з продажів ТОВ «ФК «ЦФР» (ТМ «КредитМаркет»)

Володимир Сидоренко, директор ТОВ «ЦФР» (мережа «КредитМаркет»)

— Не секрет, що пандемія вдарила по фінансовим ринкам. Як на неї відреагував сегмент небанківського кредитування?

Денис Раковський: В першу чергу треба зазначити зміни у поведінці позичальників. Клієнтів, які зазнали негативного впливу через локдауни та уповільнення економіки, можна умовно розділити на три групи.

Перша група — це ті, хто вирішив не платити за своїми кредитами. Вони чомусь вважають, що криза дозволяє їм не повертати борги. До речі, певну роль у цьому зіграло й некоректне тлумачення деякими позичальниками законодавчих обмежень для кредиторів щодо застосування штрафних санкцій за прострочення.

Друга — клієнти, що потребують фінансової допомоги. Це власники малого бізнесу, що найбільше постраждали через карантин.

Третя — це ті клієнти, які не могли нормально обслуговувати свої кредитні зобов'язання через зменшення доходів.

На сьогодні ситуація не така вже й погана як здається — якість обслуговування боргу стабілізувалася. Звісно, говорити про вихід на докризові показники зарано, але ми вже можемо стверджувати, що кількість заявок є такою ж, як і до карантину — приблизно на рівні початку 2020 року. Тобто, люди продовжують використовувати кредити для вирішення поточних життєвих задач. Це нове поле для роботи фінансових компаній, а клієнтів, яким потрібна допомога у виконанні існуючих боргових зобов’язань цілком можна виділяти в окрему категорію. І з цією категорією потрібно працювати. 2019 рік був піковим і в нашому сегменті, і в цілому на ринку споживчого кредитування, а тепер багато позичальників стикнулися з тим, що вони перевантажені кредитами. І з цим треба щось робити.

— Чи можна говорити, що МФО у результаті кризи зробили умови кредитування жорсткішими?

Денис Раковський: Не думаю. Ми завжди уважно вивчаємо клієнтів. І цим ми дещо відрізняємося від типового уявлення людей про кредитні компанії. Справа у тому, що середній чек нашого кредиту становить 20−25 тис. грн, а максимальна сума кредиту — до 1 000 000 грн, максимальний строк кредиту — 5 років. Реальна річна процентна ставка, в залежності від обраного кредитного продукту, розміру та строку кредиту може складати від 56% до 129% річних. Тобто це не є швидкими короткостроковими кредитами до зарплати.

Такі умови кредитування наближають нас до банків, бо нам теж потрібно більше інформації про клієнтів: про їх доходи, кредитну історію, тощо. Ми завжди готові допомогти нашим позичальникам.

— Тобто зараз відбувається поступове збільшення суми кредитів від небанківських кредиторів?

Денис Раковський: Так, на ринку дійсно намітився тренд на поступове збільшення середнього чеку.

— Чому так відбувається?

Денис Раковський: Причина у тому, що якісних позичальників не так багато, а ті, хто є, поступово збільшують свої потреби, їм потрібна більш вагома фінансова підтримка. І ми вже працюємо з такими позичальниками пропонуючи наші продукти. Стає все більше клієнтів, яким із різних причин комфортніше мати справу саме з нами.

— Тобто можна сказати, що портрет клієнта змінився?

Денис Раковський: Так. І не тільки його запити на фінансування. Клієнти стали обачно ставитися, як до кредитів «від зарплати до зарплати», так і до більш довгострокових позик. Зараз споживачі частіше залучають ресурс на середньострокові цілі — велику покупку, поліпшення житлових умов, оплату освіти, розвиток власної справи.

— Ви поступово підходите до банківського кредитування, але у чому лишається різниця?

Денис Раковський: Банки працюють з масовим продуктом, а ми можемо застосувати до клієнтів більш персоніфікований підхід. Якщо позичальник із певних причин не може порозумітися з банками, чи не відповідає їхнім вимогам, йому простіше прийти до нас.

— Ви вже казали, що дійсно якісних клієнтів не так багато. Як доводиться за них конкурувати?

Денис Раковський: Секрет у тому, щоб своєчасно запропонувати клієнту потрібний йому продукт.

Криза дійсно стала певним тестом для гравців на ринку.

Багато зусиль і часу ми витратили на те, щоб забезпечити наших клієнтів можливістю швидко, зручно і без додаткових процедур отримати необхідне фінансування. Ми розуміємо, що у кризу така необхідність може виникнути практично в будь-який момент.

Коли багато клієнтів відчули, що не справляються з борговим навантаженням, ми запропонували продукт перекредитування, який дозволяє замістити декілька кредитів в банках або МФО однією позикою у нас. А це, як мінімум, дозволяє легше планувати свій бюджет.

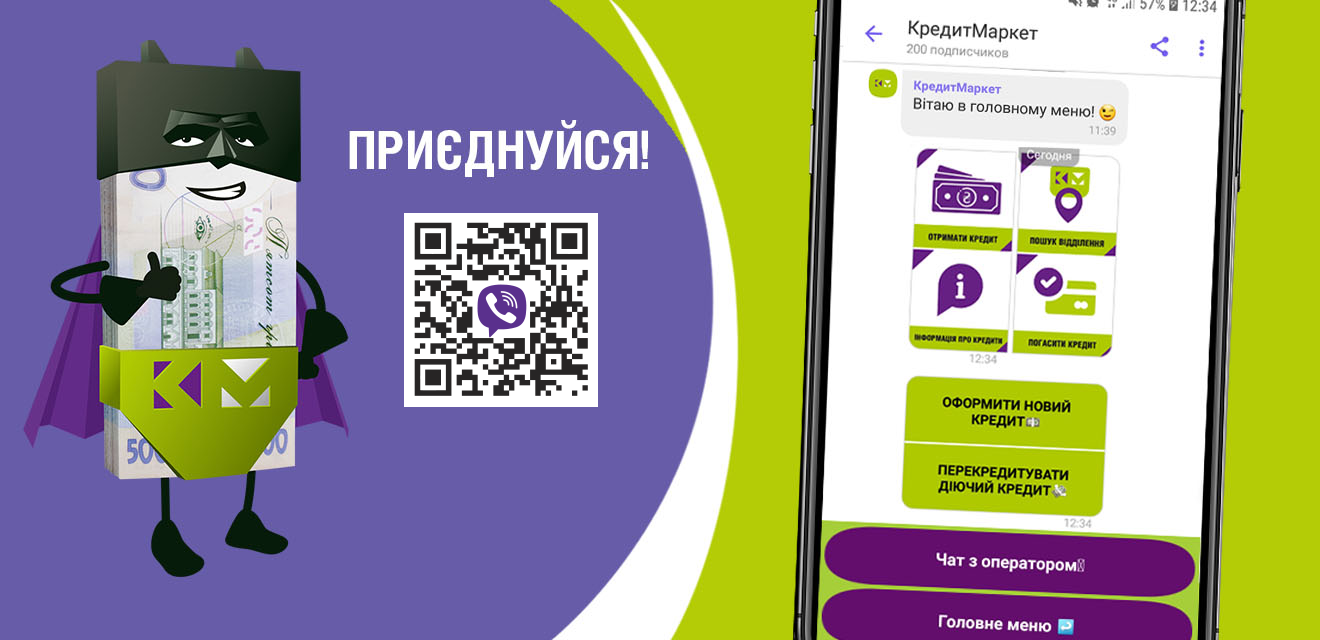

Освоїли також і нові актуальні технології — чат-бот, що дозволяє клієнтам платити за кредитом через Viber з допомогою електронних гаманців Google Pay або Apple Pay. Ми домоглися того, що сума платежу і картка підтягуються автоматично після введення даних щодо кредиту, що дуже зручно.

— Усі МФО були такі ж успішні, чи дехто не витримав кризи й конкуренції та був змушений піти з ринку?

Денис Раковський: Ключові гравці лишилися майже ті самі, відбулась лише певна міграція клієнтів між ними. Наприклад, ми залучили багато клієнтів, що мали до того історію кредитування в інших МФО та банках. Причина в тому, що їм відмовляли у кредитуванні. Ми намагалися йти позичальникам назустріч, бо розуміли, що можливо стали єдиним кредитором, який може вирішити фінансову проблему клієнта. А це запорука того, що він залишиться з нами надовго.

— Як ви вважаєте, ринок залишили вже усі хто мав піти? Що очікувати далі — злиттів та поглинань, чи хвилю нових реєстрацій кредитних установ?

Денис Раковський: Нової хвилі реєстрацій ми не очікуємо, а от укрупнення ринку є неминучим процесом.

— Чи є у «КредитМаркет» плани щодо купівлі бізнесу конкурентів?

Денис Раковський: Наразі конкретних планів у нас не має, але ми завжди аналізуємо ринок і готові розглядати будь-які пропозиції.

— Якщо говорити про ринок у цілому, то як він змінився за останні 10−12 років? Питання до вас, адже «КредитМаркет» відомий на фінансовому ринку України ще з 2008 року!

Денис Раковський: Помітно зросла фінансова грамотність клієнтів, вони краще розуміють які послуги і для чого їм потрібні. Тобто, найбільш помітні зміни на ринку — це самі клієнти.

Також зазначу, що банкам вже доводиться звертати увагу на сегмент небанківського кредитування, чого раніше не було. Зараз це великий ринок, на якому середній чек кредиту наближається до банківського. І ми теж боремося за якісних клієнтів.

Не можна забувати про шалений стрибок у технологіях. Клієнт має отримувати зручний та швидкий сервіс і не можна цим нехтувати. Зараз робота з великими обсягами даних дозволяє майже миттєво ухвалювати рішення про видачу кредиту. Те, що раніше займало кілька годин — зараз відбувається усього за 10−15 хвилин, навіть у випадку з великими кредитами.

Все це вкрай загострює конкуренцію. Кредитні компанії, онлайн-МФО, необанки, класичні банки — усі націлені на схожі групи клієнтів.

— Ви згадали онлайн-МФО та необанки, що не мають власних фізичних відділень. «КредитМаркет» навпаки продовжує працювати з офлайновими точками продажів, чому так?

Володимир Сидоренко: Ми віримо у свою бізнес-модель. Не треба недооцінювати фізичні точки продажів, найближчі 5−10 років вони точно будуть важливим каналом комунікації з клієнтами.

Звісно, невеликі кредити в 1−2 тис. грн краще видавати в онлайні. Але це не працює, коли мова йде про кредит у 20−30 тис. грн. Тут можуть і мають бути питання як у нас до клієнта, так і у нього до нас. Особиста консультація при роботі з такими сумами просто необхідна, якщо ми хочемо будувати довгострокові відносини з клієнтами. Тільки так ми станемо партнером, помічником. Офлайн-мережа з цієї точки зору поки що не має альтернативи.

Але це не звільняє нас від розвитку дистанційних сервісів: починаючи від отримання інформації про фінансову послугу і закінчуючи оформленням кредиту.

— Чи є у компанії плани щодо розширення своєї мережі? Якою мірою, де саме?

Володимир Сидоренко: Переконані, що для багатьох клієнтів залишається дуже важливим особисте спілкування, можливість прямої комунікації з представником компанії, а також наявність доступної та розвиненої мережі відділень.

Саме для комфортного обслуговування клієнтів «КредитМаркет» створив доступну та розвинену мережу майже з 450 відділень та точок продажу по всій Україні. Кваліфікований персонал готовий надати детальну консультацію з питань оформлення та обслуговування кредиту.

«КредитМаркет» продовжує збалансовано розвивати різні канали надання послуг: плануємо зміцнити мережу відділень, а також активно кредитувати клієнтів інтернет-магазинів та розвивати кредитування в онлайн.

— Як останні непрості роки вплинули на прибутковість кредитного бізнесу? Чи вистачає на розвиток, у тому числі технологічний, адже це не дешево?

Денис Раковський: Ми дійсно потребуємо додаткових інвестицій, щоб підтримувати достатній темп технологічного розвитку. Але у той же час діджиталізація підвищує нашу ефективність, дозволяє бізнесу економити гроші.

Карантин прискорив усі процеси, пов’язані з цифровою трансформацією. Ми швидко досягли того, до чого мали довго йти еволюційним шляхом.

Щодо прибутків, то маржинальність на нашому ринку дійсно знизилася. Але ми змогли частково перевести роботу працівників і процеси в онлайн, тож тепер операційна складова стала дешевшою.

— Більше року ринок МФО знаходиться під наглядом Нацбанку, який послідовно виступає за здешевлення кредитів для бізнесу та населення. Як ви вважаєте, чи зможуть МФО знижувати ціну кредитів і до якого рівня? Який прогноз стосовно вартості небанківського фінансування можна зробити на 2022 рік?

Денис Раковський: Зниження вартості кредитів це тренд, який надалі буде прослідковуватися. Але суттєве зниження вартості кредитів можливе за умови покращення якості обслуговування кредитів із боку клієнтів і за умови зниження вартості залучених ресурсів. Але, нажаль, в умовах пандемії досить важко прогнозувати суттєві зміни у цих напрямках.

Про пошук грошей на війну, повернення 30 тис. грн військовим, реформу податкової, дохідність ОВДП та фінансове майбутнє...

Війна спровокувала серйозний відтік готівкової валюти та дорогоцінних металів із нашої країни. У 2022 році люди...

Цього року український стартап Kolibrio залучив від групи міжнародних інвесторів $2 млн. Компанія працює над...

Через низку об'єктивних економічних, політичних та військових причин цей тиждень на валютному ринку буде вельми...