За відсутності суттєвих шоків Мінфін знижуватиме ставки за ОВДП

Про пошук грошей на війну, повернення 30 тис. грн військовим, реформу податкової, дохідність ОВДП та фінансове майбутнє...

Він навчився робити мільярди, коли решта підраховує збитки. У 2020-му, у розпал пандемії та локдаунів, його хедж-фонд заробив на угоді 9630%. А цього року, поставивши на інфляцію $170 млн, він отримав $1 млрд. Все це — частина історії успіху Білла Екмана та його Pershing Square Capital.

Білл Екман зробив собі ім'я в інвестиційному світі задовго до того, як на старті пандемії провів угоду зі страховими полісами, яку пізніше визнали однією з найкращих в історії трейдингу. Класифікація Forbes відносить його до активних інвесторів, хоча багато хто воліє називати Екмана спекулянтом та вмілим маніпулятором.

Колеги Екмана з Волл-стріт відзначають, що він самовпевнена і зарозуміла людина. Багато хто не любить його і сміливо вказує на його помилки в інвестуванні. Як казав голова Chapman Capital Роберт Чапман, «таке відчуття, що Екман має комплекс супермена. Він із тих, хто зістрибне з хмарочоса, сподіваючись, що суперсила дозволить йому літати над містом. Коли ж він впаде на землю, то, певен, звинуватить у невдачі непередбачену і, звичайно, нечесну щодо нього силу тяжіння».

Замість книг із трейдингу він вивчав психологію, що дозволило виробити залізний самоконтроль та навчило грати у великих масштабах. Екман змушує людей нервувати і припускатися помилок, які приносять йому прибуток.

До 1 серпня 2021 р. статки Білла Екмана оцінювалися в $2,9 млрд, поточний рік для його хедж-фонду Pershing Square Capital, який керує 10-мільярдним портфелем, можна вважати одним із найуспішніших: він обганяє індекс Dow Jones на 40%, а S&P 500 — на 30%.

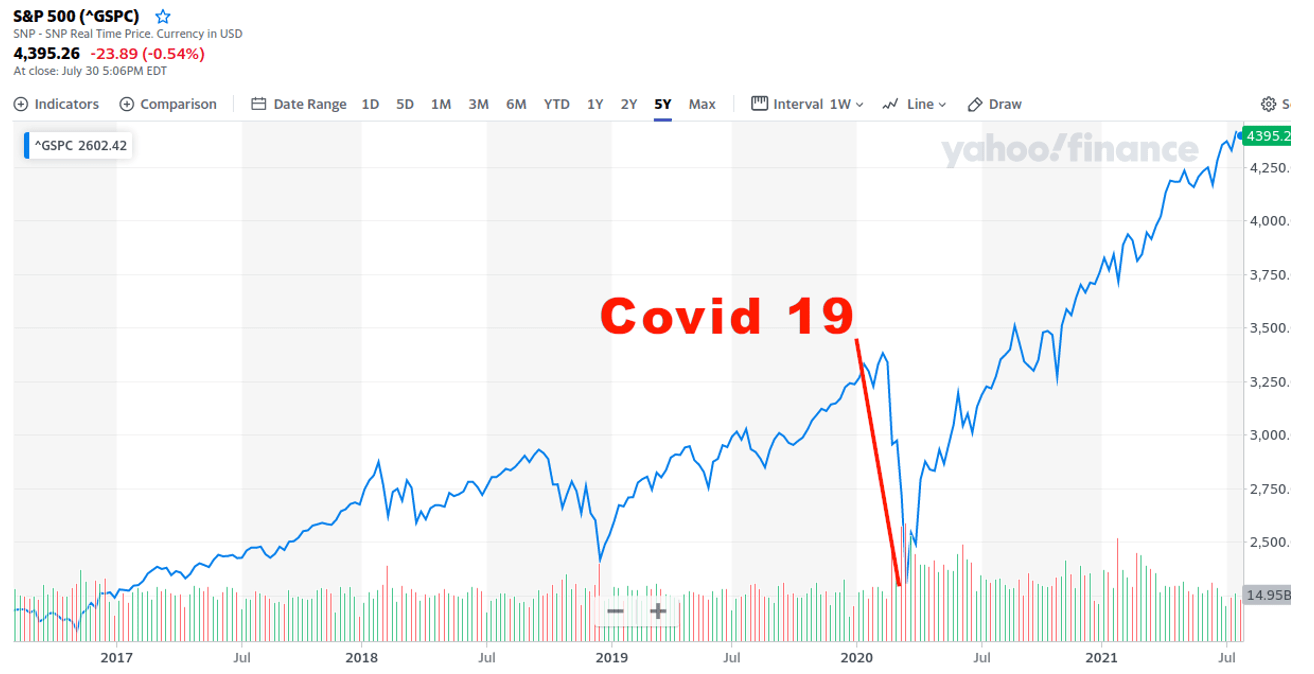

Період 2015−2018 років був для Pershing Square Capital просто жахливим: у той час як індекс S&P 500 показував позитивну дохідність, фонд фіксував збиток. Тоді багато хто вже почав скидати Білла Екмана з рахунків. Однак у 2019 році він повернувся до гри, продемонструвавши дохідність фонду вище за індекс S&P 500.

Але зоряний час настав для Екмана минулого року. В інвестиційних колах досі обговорюють його торішнє досягнення. Все почалося у лютому минулого року. Коронавірус вже вийшов за межі Китаю і почав розповсюджуватися світом. Але тоді мало хто міг уявити справжні масштаби майбутнього лиха. І лише деякі, почувши недобре, почали готуватися до гіршого. Серед них — і Екман.

Спочатку, як Financial Times, він хотів позбавитися всіх активів, але в результаті вчинив інакше: замість розпродажу голова Pershing Square Capital вирішив застрахуватися від обвалу.

Для цього він скористався кредитними дефолтними свопами (CDS) — фінансовим інструментом, який працює за принципом страховки. Він захищає його покупця від невиконання контрагентом фінансових зобов'язань. Працює так: покупець паперів платить продавцю CDS, а той у разі дефолту емітента виплачує його борг.

Читайте також:

Білл Екман придбав свопи на індекс корпоративних облігацій на $71 млрд. На той момент це було вдесятеро більше за всі активи Pershing Square. Але заплатив за CDS лише $27 млн. Премія на момент купівлі була невеликою та становила 0,5% від номіналу.

Адже тоді ніхто не міг уявити, що почнеться дефолт: відсоткові ставки були низькими, а ринок зростав. Акціонерам Екман сказав, що ризики купленого інструменту мінімальні, а потенціал зростання, навпаки, великий. Якби негативний сценарій не трапився, збитки хедж-фонду становили б $81 млн.

Проте криза почала розвиватися швидше, ніж того очікували фінансисти. Пандемія захопила світ, у міру її поширення зростали премії з CDS та вартість свопів. 9 березня Білл повідомив акціонерам, що вартість контракту зросла вже до $1,8 млрд. Ця сума покривала просідання через пандемію за іншими акціями портфеля. А ще за три дні вартість свопу досягла $2,75 млрд.

Почувши, що Казначейство хоче роздавати дотації бізнесу на відновлення, Екман відразу ж почав розпродувати CDS, які вже досягли 40% від вартості портфеля Pershing Square Capital Management.

Зрозуміло, що за раз скинути таку кількість паперів, не привертаючи уваги, було неможливо. Тому Екман розпродував свій портфель CDS частинами. До того моменту, коли майже половина портфеля була реалізована, ринки поступово почали відновлюватися і це почало грати проти Pershing Square.

Тоді в гру вступив Білл Екман 18 березня 2020 р. Він виступив на CNBC і, ледве стримуючи сльози, закликав уряд і президента запровадити жорсткий локдаун за китайським зразком мінімум на місяць. Звичайно заради порятунку американців. Для надійності він продублював свій заклик у Твіттері.

Невідомо, чи справді Білл переймався за майбутнє країни, чи просто наганяв паніку, проте його дії мали ефект. Відразу після програми індекс Dow Jones впав на 4%, після чого Екман із прибутком успішно позбувся і другої половини свого портфеля CDS.

Так було завершено угоду, що увійшла в історію трейдингу. Більшу частину із зароблених на CDS $2,6 млрд Білл Екман проінвестував в акції своїх портфельних компаній, коли всі фондові ринки перебували на «дні».

Серед них — папери компанії Воррена Баффета Berkshire Hathaway, мережі готелів Hilton Worldwide, девелоперської компанії Howard Hughes Corporation, Lowe's та Restaurant Brands. Також він придбав акції мережі кав'ярень Starbucks та інвестував у Covaxx — дочірню компанію United Biomedical, яка виготовляє набори для тестування на антитіла до коронавірусу.

За підрахунками, внаслідок різкого відновлення ринків із березневих мінімумів, ці придбані позиції за акціями принесли додатково ще $1 млрд фонду Pershing Square Capital.

Поки решта підраховувала збитки, Pershing Square за результатами минулого року у 70%. А особисто Екман минулого року збільшив свій статок на $1,4 млрд і став таким багатим, як . Але, що важливіше, угода зі страховими полісами нарешті дозволила Екману забути поразку у битві за Herbalife.

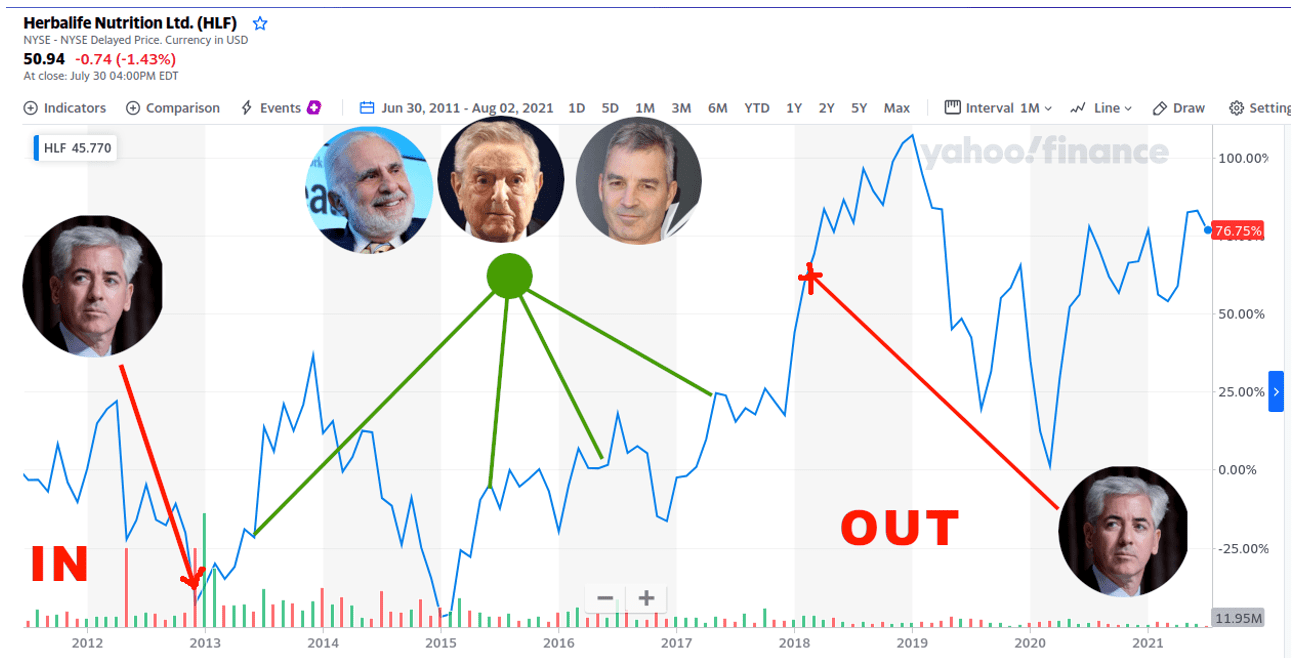

Війна, оголошена Екманом Herbalife, стала однією з найгучніших, пов'язаних із ним, історій.

У грудні 2012 року він вирішив зіграти на зниження, відкрив коротку угоду на акції компанії на $1 млрд (на той момент це становило 9% від усіх активів Pershing Square), після чого задіяв усі доступні способи обвалити папери.

Він влаштував гучну пресконференцію, на якій звинуватив компанію у шахрайстві та назвав «фінансовою пірамідою», ціна якої $0. Він зміг залучити на свій бік багатьох відомих особистостей: Netflix зняв документальний фільм про нечисту роботу Herbalife, компанію розкритикували футболіст Кріштіану Роналду та ексдержсекретар США Мадлен Олбрайт.

З подачі Екмана Herbalife почала трусити Федеральна торгова комісія США.

Регулятор тоді справді знайшов безліч порушень і навіть виписав 200-мільйонний штраф. Але головний пункт звинувачення не підтвердився: Комісія не знайшла у Herbalife ознак фінансової піраміди і заборонила Екману застосовувати цей вислів до компанії.

План Екмана був не новим — зашортувати компанію, щоб отримати прибуток на ведмежому падінні. Але Екман не врахував одного — великі частки в Гербалайфі вже тримали такі метри ринку, як Деніел Леб, Джордж Сорос та Карл Ікан.

Вони відразу ж пішли в контратаку — відкрили декілька великих довгих угод, через що акції Herbalife пішли вгору. Найбільше тоді вклався Ікан — для нього це був привід помститися за старі образи.

У 2004 році Екман запропонував Ікану купити його частку акцій у компанії нерухомості Hallwood Realty. На той час папери торгувалися за $60. Але голова Pershing Square запевняв, що папери дуже недооцінені і незабаром почнуть зростання. Тому Ікан зможе заробити, перепродавши їх пізніше дорожче. Зійшлися на тому, що Екман отримає $80 за акцію плюс частку від майбутнього продажу, якщо за наступні три роки ціна на папери зросте на понад 10%.

Наприкінці того ж 2004-го Hallwood Realty провела злиття з іншою компанією, а папери примусово викупили за ціною $138 за штуку. Але Ікан відмовився виплатити Екману його частку, мовляв, формально акції він не продавав, а отже й платити не зобов'язаний. Проте Екман все ж таки отримав свої $9 млн через суд.

Тому Ікан мав додаткову мотивацію призвести Екмана до збитків на угоді з Herbalife і в нього це вийшло.

Льоб, який тоді зіграв на стороні Ікана, кинув у бік Екмана образливий коментар: Клізма Гербалайф доктора Ікана, нарешті, повернула пацієнта до тями.

Після провальної операції з Herbalife у Pershing Square почалася чорна смуга: інституційні інвестори масово залишали фонд, J.P. Morgan та багато інших відомих керуючих активами більше вкладення в нього своїм клієнтам. Але Herbalife, як і торішня угода зі страховими полісами, — лише епізоди у низці злетів та падінь Білла Екмана як інвестора. Ось найвідоміші з них.

Target Corporation: пішов у мінус за акціями на 27%

За класифікацією Forbes Екман — Impact Investor. Так називають тих, хто не просто вкладає гроші в компанію, але й активно впливає на ринкове середовище, медіапростір та бізнес-процеси, щоб отримати прибуток.

Однак, як і у випадку з Herbalife, ця стратегія не спрацювала з Target Corporation, другим за величиною керуючим мережею роздрібних магазинів у США. Екман «зайшов» у Target у липні 2007-го. Однак його спроба перебрати управління на себе зазнала фіаско: у 2009 році, коли Екман спробував посісти п'ять місць у раді директорів, інші акціонери стали на бік менеджменту, що позбавило можливості голову Pershing Square втілити свої плани щодо змін у компанії.

Читайте також:

Результат не виправдав сподівань Екмана: на момент купівлі акції Target Corporation торгувалися за $70,14, а виходив він із них за ціною $51,52.

J.C. Penney : отримав збиток $500 млн

Pershing Square Capital Management Екмана почала купувати J.C. Penney у жовтні 2010-го, коли акції коштували близько $25. Ставши акціонером ритейлера, Білл Екман зміг змінити керівника компанії та посприяти призначенню на посаду CEO віцепрезидента Apple Рона Джонсона. Однак це не допомогло J.C. Penney: компанія заявила про дев'яте поспіль падіння квартальної виручки, продажі впали на 25%, сам Екман був змушений залишити раду директорів, а пізніше позбавився й акцій ритейлера.

У 2013-му хедж-фонд заявив, що продав усі 39 млн акцій, що йому належали, Citigroup, яка пропонувала їх за $12,9. Таким чином, збитки Екмана склали майже $500 млн.

Valeant: втратив $3 млрд

2016-й рік можна вважати одним із найгірших для Pershing Square. Тоді втрати фонду склали $4 млрд — Екмана «підрубала» фармацевтична компанія Valeant Pharmaceuticals International Inc.

.jpg) Акман придбав акції компанії приблизно за $180 кожну, їхня частка досягла 8,5% всього портфеля. Однак низка гучних скандалів (включаючи звинувачення в шахрайстві), неефективний менеджмент, катастрофічне падіння доходів призвели до того, що за рік папери Valeant подешевшали на 88%.

Акман придбав акції компанії приблизно за $180 кожну, їхня частка досягла 8,5% всього портфеля. Однак низка гучних скандалів (включаючи звинувачення в шахрайстві), неефективний менеджмент, катастрофічне падіння доходів призвели до того, що за рік папери Valeant подешевшали на 88%.

13 березня 2017 року стало , що Pershing Square повністю продала свою позицію, отримавши збиток у розмірі понад $3 млрд.

І все ж таки Білла Екмана не дарма зараховують до вищої ліги інвестиційного світу. У період з 2004 до 2019 року його Pershing Square досяг середньої дохідності 14,3%, а загалом показав плюс 772,6%, тоді як індекс S&P 500 в середньому показав 7,5% або 224,2% за період.

Такими показниками фонд багато в чому завдячує геніальним інвестиційним рішенням Екмана. І ось лише деякі з них.

Заробив на фінансовій кризі $1,4 млрд

Мало хто знає, що прийом, який Екман застосував під час своєї зіркової угоди минулого року, він обкатав ще за часів фінансової кризи 2008 р., задовго до того, як заснував Pershing. У 2002 році 36-річний Екман одним із перших побачив проблеми, які назрівають на ринку іпотечного кредитування.

Він придбав кредитні дефолтні свопи проти власного боргу Асоціації страхування державних облігацій (MBI), а також зашортував акції самої компанії. Витримка та інвестиційне відчуття не підвели Екмана: через п'ять років акції та боргові рейтинги страховика облігацій різко впали. І коли всі зазнали збитків, Екман заробив $1,4 млрд.

Підняв на Канадській Тихоокеанській залізниці $2,6 млрд

У 2011 році Pershing Square придбав 14,2% акцій Канадської Тихоокеанської залізниці (CP) та Екман у властивій йому манері почав наводити лад у компанії. Він увійшов до ради директорів, змінив гендиректора і почав керувати CP практично одноосібно.

Як Financial Post, у результаті з вересня 2011 року до грудня 2014 року вартість акцій CP зросла з $49 до $220. Пізніше Екман закрив позицію, заробивши на цій інвестиції $2,6 млрд.

Зробив $2,4 млрд на ботоксі

Фонд Екмана нерідко безпосередньо впливав на розвиток недооцінених компаній. Наприклад, у 2014-му Білл вклав 40% капіталу Pershing Square в 10% акцій виробника ботокса Allergan. Йому вдалося змінити керівництво та допомогти вибудувати ефективну систему управління, після чого він продав папери з прибутком у $2,4 млрд.

Ці декілька епізодів із життя Білла Екмана найкраще розкажуть, як він зміг зійти на інвестиційний Олімп і після багатьох невдач зберіг своє звання одного з найкращих.

В історії Білла Екмана немає сходження з низів на вершини — це людина, яка народилася в забезпеченій сім'ї і виросла в багатому передмісті Нью-Йорка, де, наприклад, живуть Білл і Хілларі Клінтон, Бен Стіллер і Ванесса Вільямс.

Батько Білла, Лоуренс Акман, фірмою з фінансування комерційної нерухомості, а мати, Ронні Познер Екман, входить до ради директорів Лінкольн-центру в Нью-Йорку, повідомляє The New York Times.

Вже в юності він був схильним до ризику: наприклад, у 18 років посперечався з батьком на $2 тис., що здасть тест у коледжі на максимальні 800 балів. Це були практично всі його гроші, і врятувало його від втрати лише те, що батько змилувався над ним і за день до тесту скасував парі. Екман набрав тоді лише 780 балів.

Глузувати над своїми опонентами Екман навчився ще у Гарвардському університеті (він закінчив магістратуру бізнес-школи), до якого вступив, раніше отримавши освіту бакалавра мистецтвознавства в тому ж гарвардському коледжі.

Перейшовши до аспірантури, професійно захопився академічним веслуванням. Швидко увійшов до топскладу команди. Якось перед змагальним запливом поглузував над суперниками за їхню бідність і вбрав усю команду в нову форму, прикрашену емблемою . Плавзасіб теж «озеленили».

Це спровокувало справжній скандал. Але Екману результат сподобався настільки, що епатаж і маніпуляція стануть його головною стратегією у житті.

Саме в Гарварді у Екмана з'явився інтерес до сфери інвестицій: у 1992 році разом із друзями-однокурсниками він заснував фонд Gotham Partners.

Сума його активів спочатку була дуже маленькою, але допоміг батько: завдяки зв'язкам Екмана-старшого фонду довірили свої активи великі страховики нерухомості — Leucadia National та Rockefeller Center. У 1998 році під управлінням Gotham Partners було вже $0,5 млрд, і саме тоді Білл заробив собі репутацію, уникнувши втрат у кризі, що вибухнула.

Однак його інвестиційна стратегія була занадто спірною, що нерідко провокувало суперечки між партерами.

У 2002 році остаточно посварившись зі співзасновниками, Екман залишив фонд і через два роки разом із дружиною Карен заснував свій головний проєкт — хедж-фонд Pershing Square Capital Management. У цьому допомогли кошти Leucadia National, з якою він залишився у добрих стосунках. Він стартував із $54 млн, але вже за декілька років керував мільярдами.

Ще одна особливість Екмана — підхід до підбору персоналу. Він частенько наймав на роботу людей без будь-якого досвіду у фінансовій сфері, але які, скажімо, мали нетрадиційний погляд на речі, вміли тримати удар або відрізнялися іншими особливостями, необхідними для тих, хто хоче вижити в інвестиційному світі.

Наприклад, один із аналітиків Pershing Square був найнятий у фонд після того, як провів із Екманом декілька днів як гід у рибальській експедиції на Вогняну Землю. Серед аналітиків фонду також були тренер із тенісу та водій таксі. І всі вони успішно працювали у Pershing Square.

Білл Екман — відомий філантроп. Наприклад, він жертвував кошти для Центру єврейської історії: Білл особисто вніс $6,8 млн, щоб погасити його 300-мільйонний борг.

У 2011 р. сім'я Екманів потрапила до списку найщедріших філантропів за версією журналу The Chronicle of Philanthropy.

Засновник хедж-фонду Pershing Square Capital щорічно влаштовує благодійний обід, гроші від якого йдуть на підтримку Фонду Девіда Лінча (DLF). DLF — це некомерційна організація, яка допомагає ветеранам із посттравматичними розладами, дітям та жінкам, які стали жертвами домашнього насильства.

Той, хто запропонував найбільшу суму, може пообідати з відомим інвестором. Щороку аукціон збирає дедалі більшу суму: у 2018 році право пообідати з Екманом було продано за $57,7 тис, у 2019-му — за $75 тис, у 2020-му — за $210 тис.

Екман підписав клятву дарування, згідно з якою 50% його спадщини мають піти на благодійність.

Екман розробив чітку стратегію інвестування з мінімальною диверсифікацією: кошти Pershing Square вкладалися у великі пакети надійних компаній після ретельної оцінки їхнього потенціалу та ефективності. Для кожного пакету Екман підбирає терміни інвестування, після чого фіксує.

Замість стартапів він віддає перевагу перевіреним компаніям, які вже торгуються на біржі. Також він не любить бізнес, де всі активи зосереджені в руках малої кількості акціонерів. Компанії без достатньої цінності (на думку Екмана) придатні лише для спекуляцій.

Ось що він сам говорить про свої засади інвестування:

«Я ставлюся до інвестицій без емоцій. Інвестування — це те, де ви повинні бути абсолютно раціональними і не дозволяти емоціям впливати на прийняття рішень — лише факти».

Екман пропонує міркувати як слід при доборі акцій до портфелю. Це можливо лише за всебічного вивчення компанії: зосередьтеся на фактах, а не на своїх емоціях. Емоції завжди обмежують ваші шанси на отримання прибутку.

«Інвестування — це бізнес, в якому ви можете довгий час виглядати занадто безглуздо, перш ніж довести свою правоту».

Купівля акцій та збитки у короткостроковій перспективі не повинні турбувати інвесторів, у яких довгострокові перспективи. Якщо фінансові перспективи компанії вселяють довіру, то те, які результати вона показуватиме протягом декількох тижнів або місяців, не має значення — вам варто зосередитися на довгострокових доходах.

«Якщо я вірю, що я правий, я не зупинюся, доки не доведу, що правий».

Екман твердо вірить у свою інвестиційну стратегію, яка обов'язково призведе до успіху. Але, щоб досягти успіху на ринку, потрібен якісний аналіз: пробуйте різні стратегії, поки не досягнете успіху.

«Досвід робить помилки та вчиться на них».

Вам варто уникати минулих помилок та вчитися на них. На ринку досвід — головна якість, яка допоможе досягти успіху.

«Ви можете навчитися інвестувати, читаючи книги».

Ви можете вивчити нові стратегії та методи інвестування, прочитавши книги, річні звіти тощо. Почніть з мінімальної суми інвестування, щоб отримати практичний досвід інвестування.

Нинішній рік Pershing Square спрацював так само на висоті. У будь-якому разі, за підсумками третього кварталу фонд показав непоганий результат завдяки кільком вдалим угодам з акцій.

Останні угоди Pershing Square Capital (III квартал 2021 р)

| Назва активу | Частка у портфелі | Ціна купівлі | Поточна ціна | Приріст | Остання транзакція |

| Agilent Technologies Inc. А (виробник вимірювального та медобладнання) | Продано | $78,39 | $153,96 | +96,4% | Продано 11,7 млн акцій |

| Dominos Pizza Inc DPZ (мережа піцерій) | 10,9% | $372,6 | $529,96 | +42,2% | Портфель збільшено на 2,6% |

| Lowe`s Cos., Inc. LOW (товари для дому) | 24,9% | $51,15 | $246,98 | + 382,8% | Портфель збільшено на 0,9% |

| HiltonWorldwide Holdings Inc | 18,9% | $78,4 | $148,55 | + 89,5% | Портфель збільшено на 1% |

| Restaurant Brands International Inc | 13,8% | $40,9 | $58,37 | + 42,7% | Портфель збільшено на 1% |

| Chipotle Mexican Grill CMG (мережа ресторанів) | 19% | $404,18 | $1 723,89 | + 326,5% | Портфель збільшено на 3,8% |

| Howard Hughes Corporation HHC (нерухомість) | 12,5% | $83,23 | $93,1 | + 11,9% | Портфель збільшено на 1,1% |

За даними сайту cheaperthanguru.com

Проте справжній успіх фонду знову принесло чудове розуміння макроекономічних процесів Екмана. Минулого року він заробив на пандемії, цього року на інфляції: вкладені $170 млн в опціони на казначейські облігації США принесли $1 млрд.

Екман правильно розрахував, що в міру розкручування інфляції вартість облігацій зростатиме, і не помилився.

Про пошук грошей на війну, повернення 30 тис. грн військовим, реформу податкової, дохідність ОВДП та фінансове майбутнє...

Війна спровокувала серйозний відтік готівкової валюти та дорогоцінних металів із нашої країни. У 2022 році люди...

Цього року український стартап Kolibrio залучив від групи міжнародних інвесторів $2 млн. Компанія працює над...

Через низку об'єктивних економічних, політичних та військових причин цей тиждень на валютному ринку буде вельми...